7月8日訊 隨著86個品規(guī)的全國集采全面鋪開,又一輪市場洗牌即將開始。

1、這20個藥,福建省銷售最好

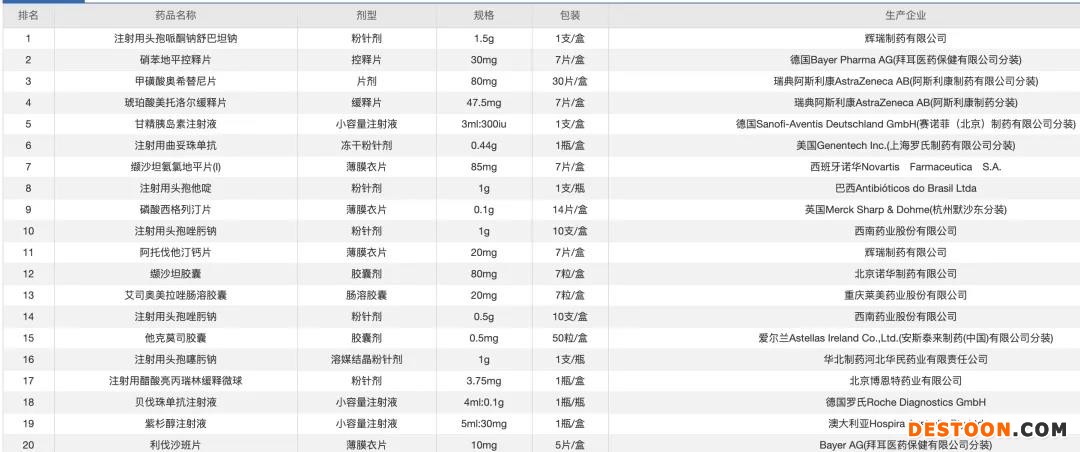

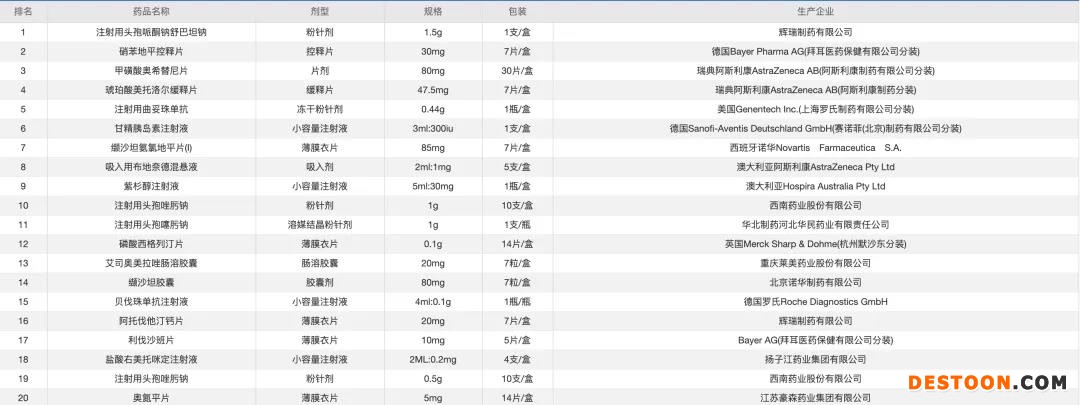

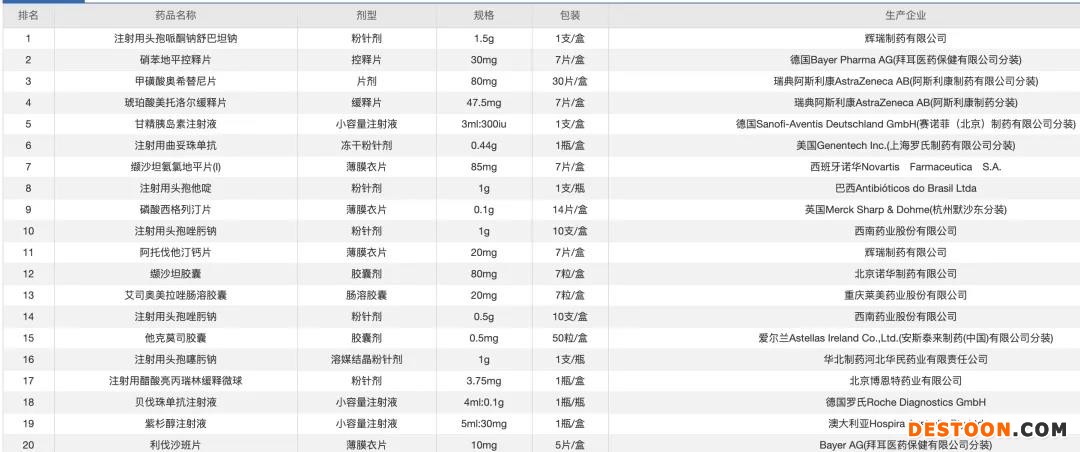

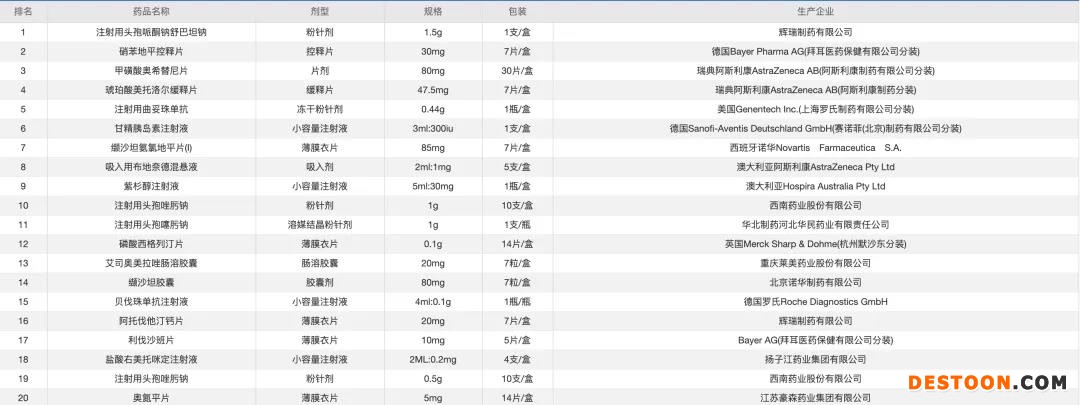

近日,福建省發(fā)布5月、4月藥品聯(lián)合限價陽光采購藥品銷售金額排名前20名單。

在公布的40個藥品中,30個為跨國藥企的產(chǎn)品,占比75%。10個為國產(chǎn)藥,占比25%,相對來說,進口藥相比國產(chǎn)藥仍然占據(jù)一定的優(yōu)勢,福建醫(yī)生在處方的過程中,更青睞原研進口藥。

(2020年5月銷售排行TOP20)

(2020年4月銷售排行TOP20)

事實上,在福建省,該用藥趨勢一直貫穿至去年和前年,米內(nèi)網(wǎng)統(tǒng)計了福建省藥械采購平臺22個月的藥品銷售金額TOP20,共涉及440個藥品(以藥品名+規(guī)格+企業(yè))。440 個藥品中,296個為跨國藥企的產(chǎn)品,占比67.26%;144個為國產(chǎn)藥,占比32.74%。

結(jié)合4月、5月兩個月的藥品銷售排行榜,輝瑞制藥的注射用頭孢哌酮鈉舒巴坦鈉、拜耳的硝苯地平控釋片和阿斯利康的甲磺酸奧希替尼片兩個月以來穩(wěn)居前三名。注射用曲妥珠單抗和貝伐珠單抗、紫杉醇注射液等抗腫瘤藥物均在榜上徘徊。

心血管系統(tǒng)藥物、全身用抗感染藥物、抗腫瘤藥物和免疫調(diào)節(jié)劑等多類藥占比均超過10%。該用藥結(jié)構(gòu)體現(xiàn)出,福建省的醫(yī)療機構(gòu)用藥以慢性病、常見病為主,同時腫瘤藥也逐漸開始放量。

結(jié)合福建省以往的銷量名單顯示,自2017年36種藥品通過談判納入國家醫(yī)保目錄后,15個抗腫瘤藥,包括羅氏的“三駕馬車”——利妥昔單抗、曲妥珠單抗和貝伐珠單抗均迎來了不同程度的放量,注射用曲妥珠單抗曾一度居于福建藥品銷售金額TOP20榜首。

阿斯利康的奧希替尼作為第三代EGFR-TKI靶向藥,有“肺癌神藥”之稱,被公司寄予厚望,比如在4+7試點帶量采購中,阿斯利康將吉非替尼片(易瑞沙)大幅降價中標(biāo),就是為了保持患者的用藥習(xí)慣和醫(yī)生的處方習(xí)慣,以上市不久、療效更佳的奧希替尼(商品名:泰瑞沙)進行升級換代。

2019年7月,奧希替尼首次上榜福建藥品銷售金額TOP20,并逐漸向榜單前端發(fā)起沖擊。

2、部分帶量采購品種,格局生變

值得注意的是,與去年同期對比,輝瑞的苯磺酸氨氯地平片、賽諾菲的硫酸氫氯吡格雷均跌落榜單;輝瑞的阿托伐他汀鈣片也由原先的榜單前五跌落至16名,5月稍有回升,排在11名。

據(jù)米內(nèi)網(wǎng)統(tǒng)計,在2018-2019年22個月的440個品種中,有18個藥品為福建省近22個月來銷售金額TOP20的“???rdquo;,上榜次數(shù)均超過12次。

其中,輝瑞的阿托伐他汀、賽諾菲的硫酸氫氯吡格雷、輝瑞的苯磺酸氨氯地平和樂普的硫酸氫氯吡格雷片均榜上有名,且均上榜17次以上,最高排名基本都在前三名。

但隨著2019年5月21日,福建省衛(wèi)健委下發(fā)通知,要求全省跟進4+7,并于6月1日起執(zhí)行后,這些全國集采品種的銷售格局發(fā)生不小的變化。

數(shù)據(jù)顯示,近22個月以來,福建省的銷售金額TOP20藥品排行榜中,有10個藥品為4+7品種(涉及7個品種),影響最大的硫酸氫氯吡格雷、阿托伐他汀鈣片在2018年中國公立醫(yī)療機構(gòu)銷售終端銷售額超過100億元。

以硫酸氫氯吡格雷為例,此前賽諾菲及樂普藥業(yè)的硫酸氫氯吡格雷一直榜上有名,原研藥甚至連續(xù)多月拿下前三名,福建執(zhí)行4+7之后,原研藥及未中標(biāo)產(chǎn)品跌出TOP20,信立泰憑借著中標(biāo)優(yōu)勢,也曾連續(xù)多月上榜,但自2019年11月起,這一品種基本退出TOP20銷售榜單。

此外,阿托伐他汀也表現(xiàn)出較為明顯的市場下滑,資料顯示,阿托伐他汀市場規(guī)模曾近160億元,2017年輝瑞市場份額為56.3%,嘉林22.91%,天方藥業(yè)16.54%;2019年這一數(shù)據(jù)下降至129億元。

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2019年前三季度福建省公立醫(yī)院終端阿托伐他汀鈣片銷售額不超過5000萬,其中第三季度僅1343萬元。

某種程度上,集采后給品種的格局變化也驗證了市場和資本的預(yù)期,量升價跌,市場萎縮。據(jù)平安證券數(shù)據(jù),集采品種均存在銷售額大幅下滑的情況。因為中標(biāo)價的大幅下降,中標(biāo)企業(yè)銷售額市占率提升有限(有時反而下降);銷售量整體小幅上升,且集采品種與同類品種之間存在一定的品間替代作用。

雖然集采中標(biāo)品種銷售量占比大幅提升,但原研品種仍有客觀的市占率(主規(guī)格),通常情況下,主規(guī)格集采后較大概率只剩下中標(biāo)企業(yè)和原研,而光腳企業(yè)有望憑借帶量采購實現(xiàn)彎道超車,如揚子江的右美托咪定。

3、第三批集采開始,格局新洗牌

如今已經(jīng)有不少省份開始對第三批國家集采進行報量。根據(jù)賽柏藍梳理,本次報量有86個品規(guī),共涉及將近300家藥企。

另據(jù)賽柏藍獲悉,按照以往一年輪替兩批次帶量采購的節(jié)奏,第三輪國采的報價工作可能于7月底前后開展。

回歸此前的國家集采,首輪4+7集采2018年12月出結(jié)果,次年2-3月陸續(xù)落地;6個月后,首批25個品種的采購擴圍至全國;第二輪集采,2020年1月結(jié)果出爐,目前已經(jīng)進入采購階段。

有研究機構(gòu)測算,對于高份額的中標(biāo)產(chǎn)品(多為原研中標(biāo)產(chǎn)品) 來說,政策執(zhí)行后,除帶量采購的規(guī)定份額外,通常還能夠拿到剩余份額的80%左右,最終能夠拿到90%左右的市場份額。對于低份額的中標(biāo)產(chǎn)品(多為仿制中標(biāo)產(chǎn)品) 來說,除帶量份額外,也還能拿到一小部分增量,最終獲得50~70%的市場份額。

而非中標(biāo)的原研產(chǎn)品(高份額),通常能夠拿到帶量后該品種規(guī)模余量的80%。非中標(biāo)仿制產(chǎn)品(低份額),通常只能搶占以上三類產(chǎn)品以外的銷量, 能夠奪得多少份額,與其原有的市場份額有關(guān)。

110102000668(1)號

110102000668(1)號