近日,多地公示第八批集采第二備供企業(yè),有消息稱第九批集采將于年內(nèi)啟動。米內(nèi)網(wǎng)數(shù)據(jù)顯示,目前已有57個品種滿足5家及以上的競爭條件,2022年在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構(gòu))終端銷售規(guī)模合計超過270億元;注射劑仍為“主角”,口服液體劑迎井噴;6個品種競爭激烈,揚子江藥業(yè)、倍特藥業(yè)、中國生物制藥等頭部企業(yè)繼續(xù)領(lǐng)跑。

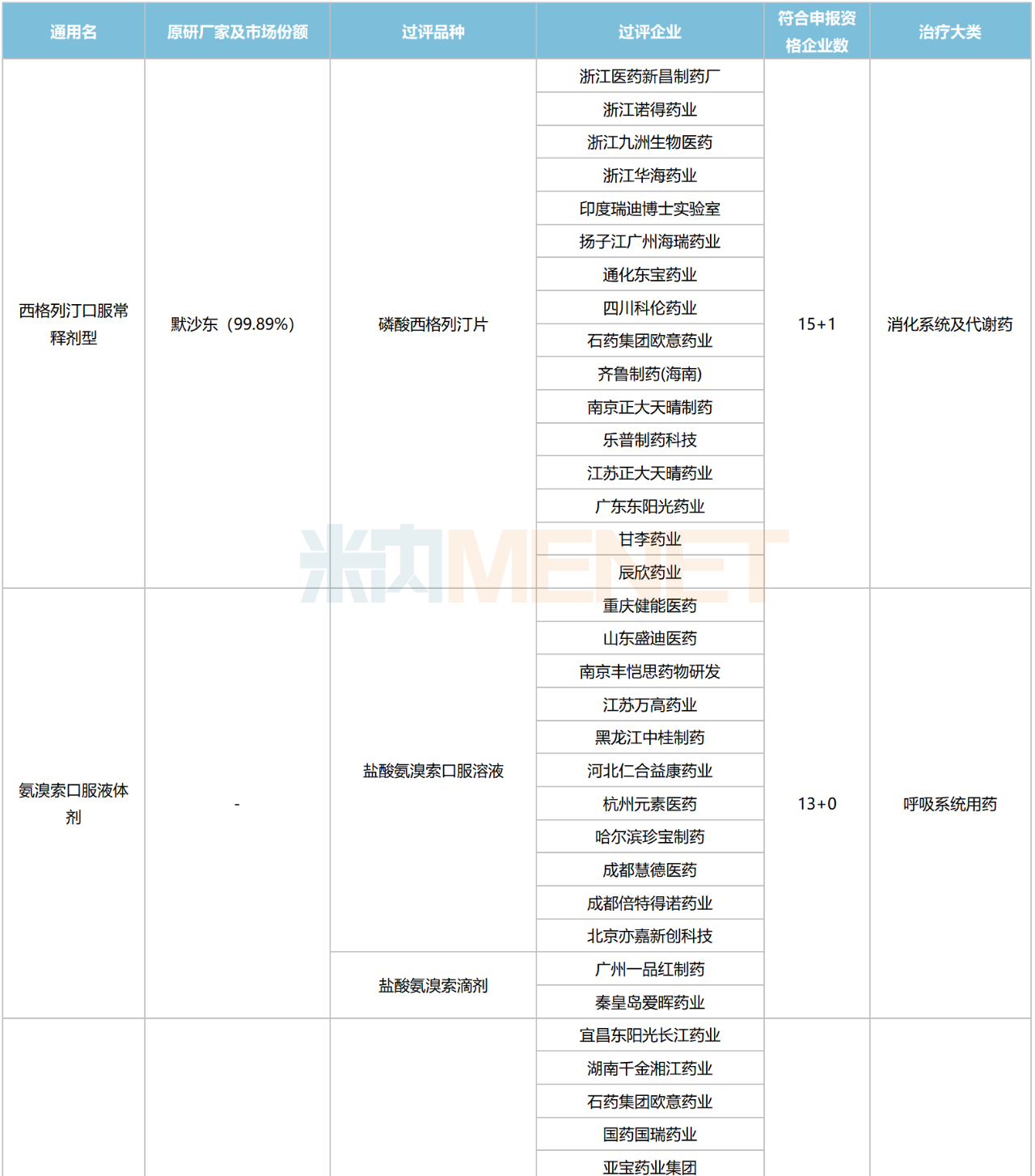

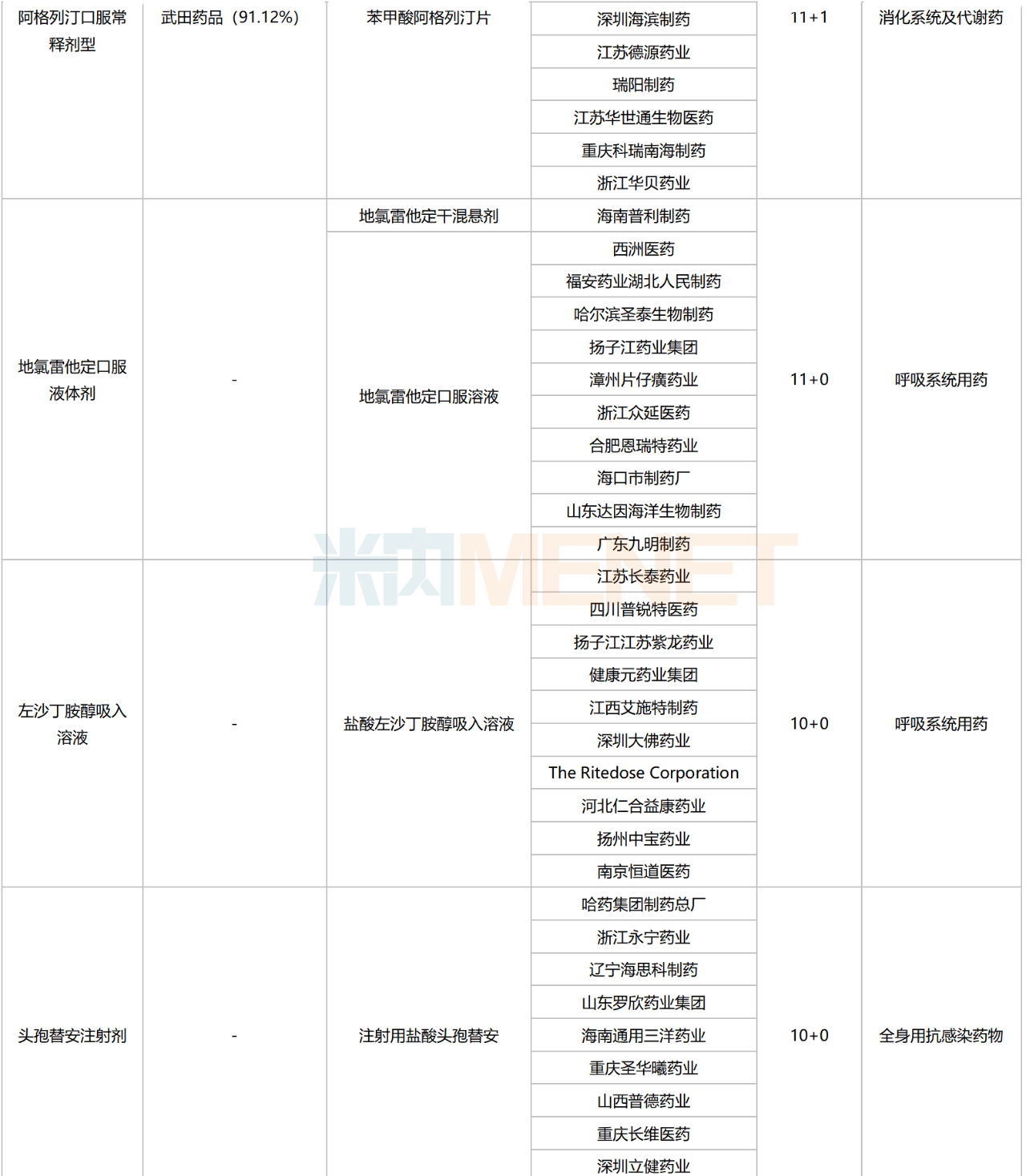

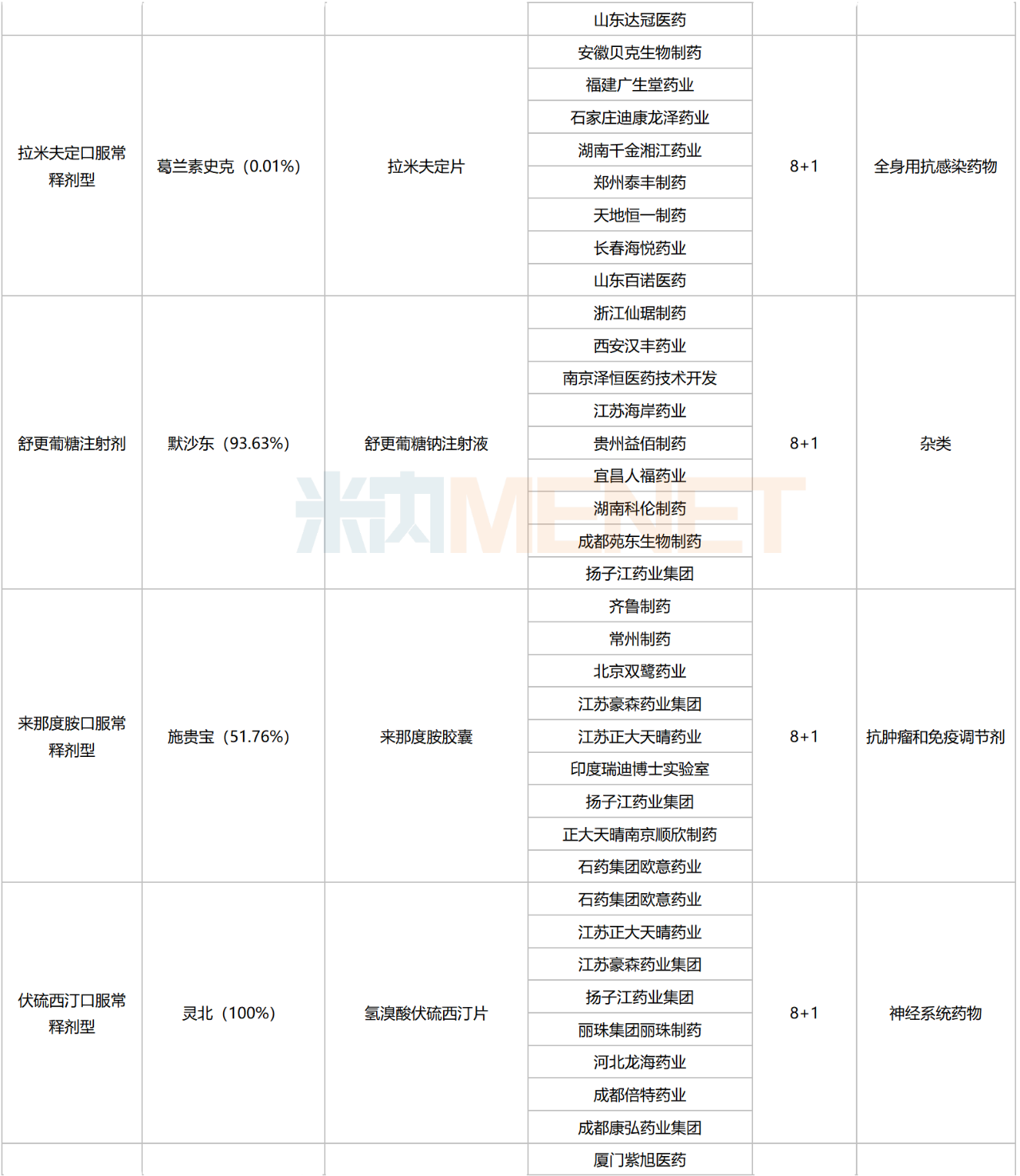

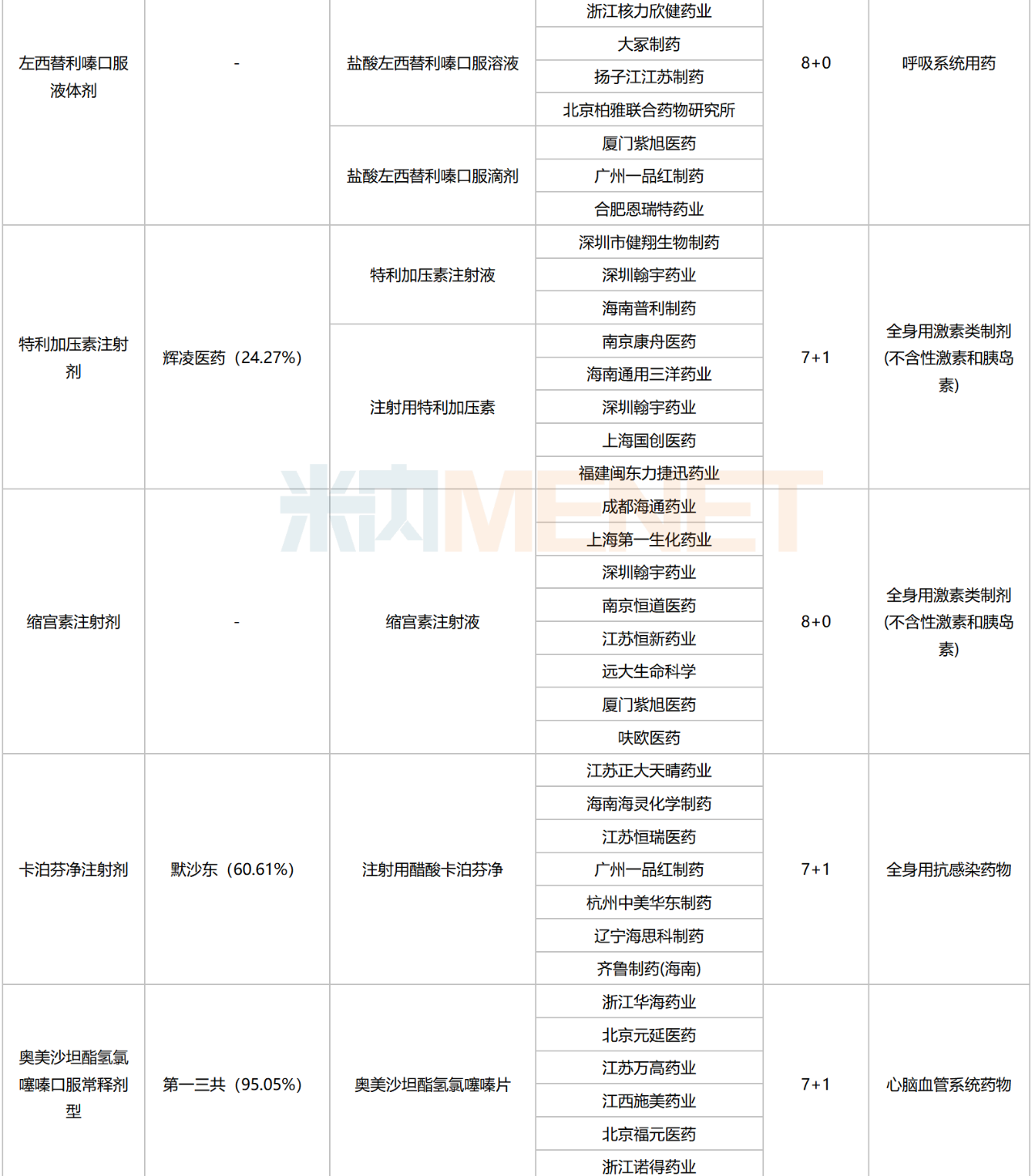

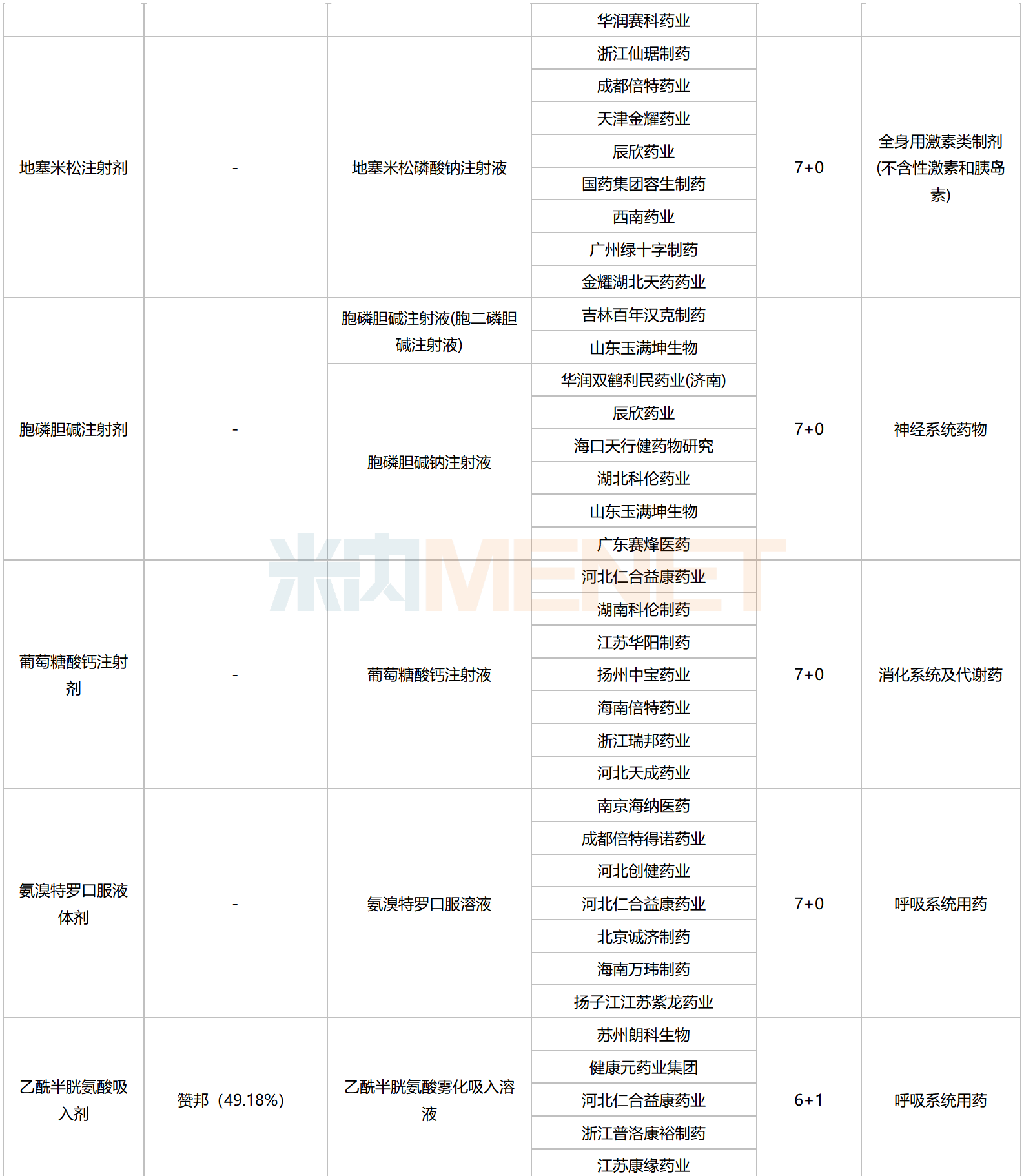

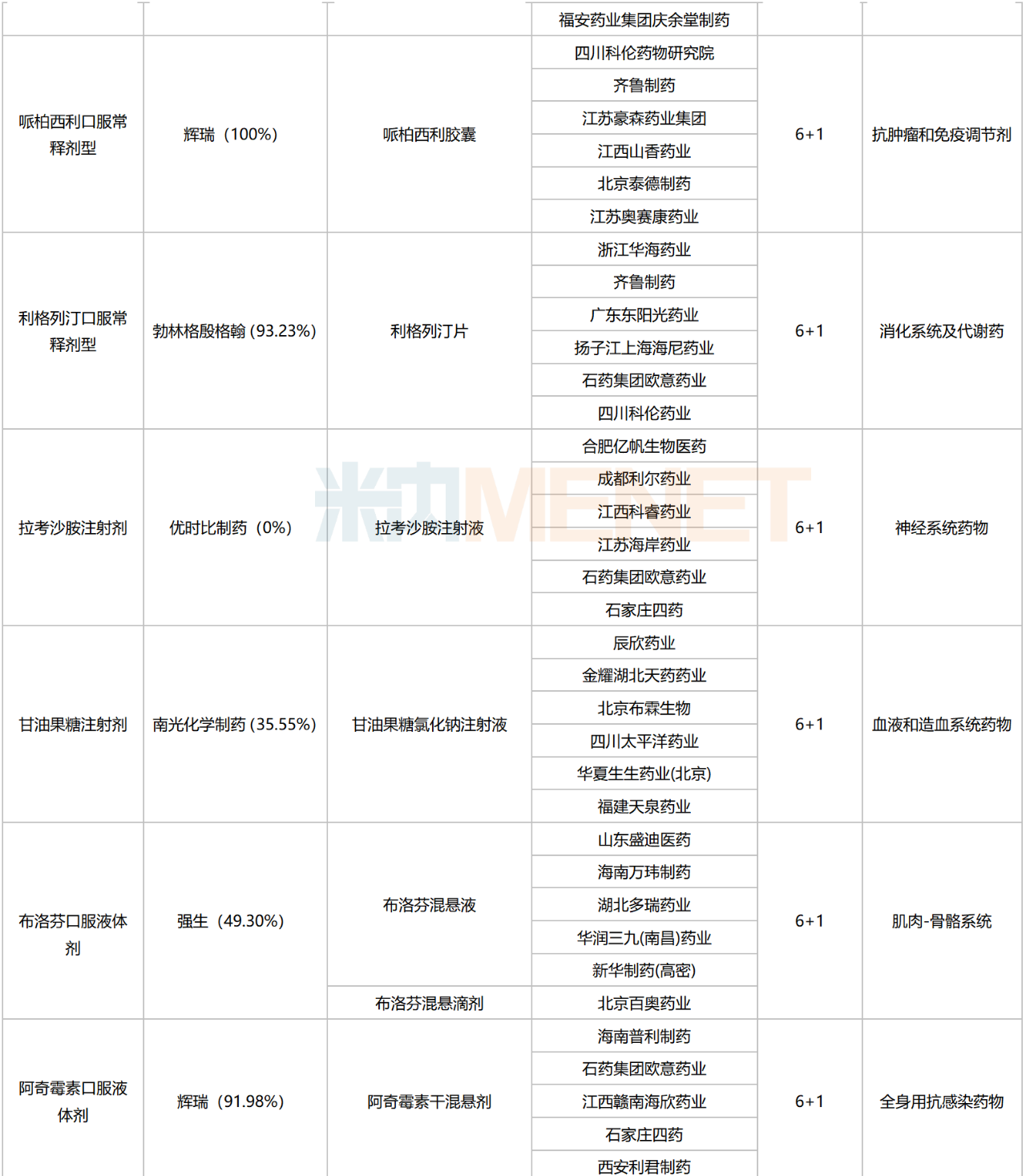

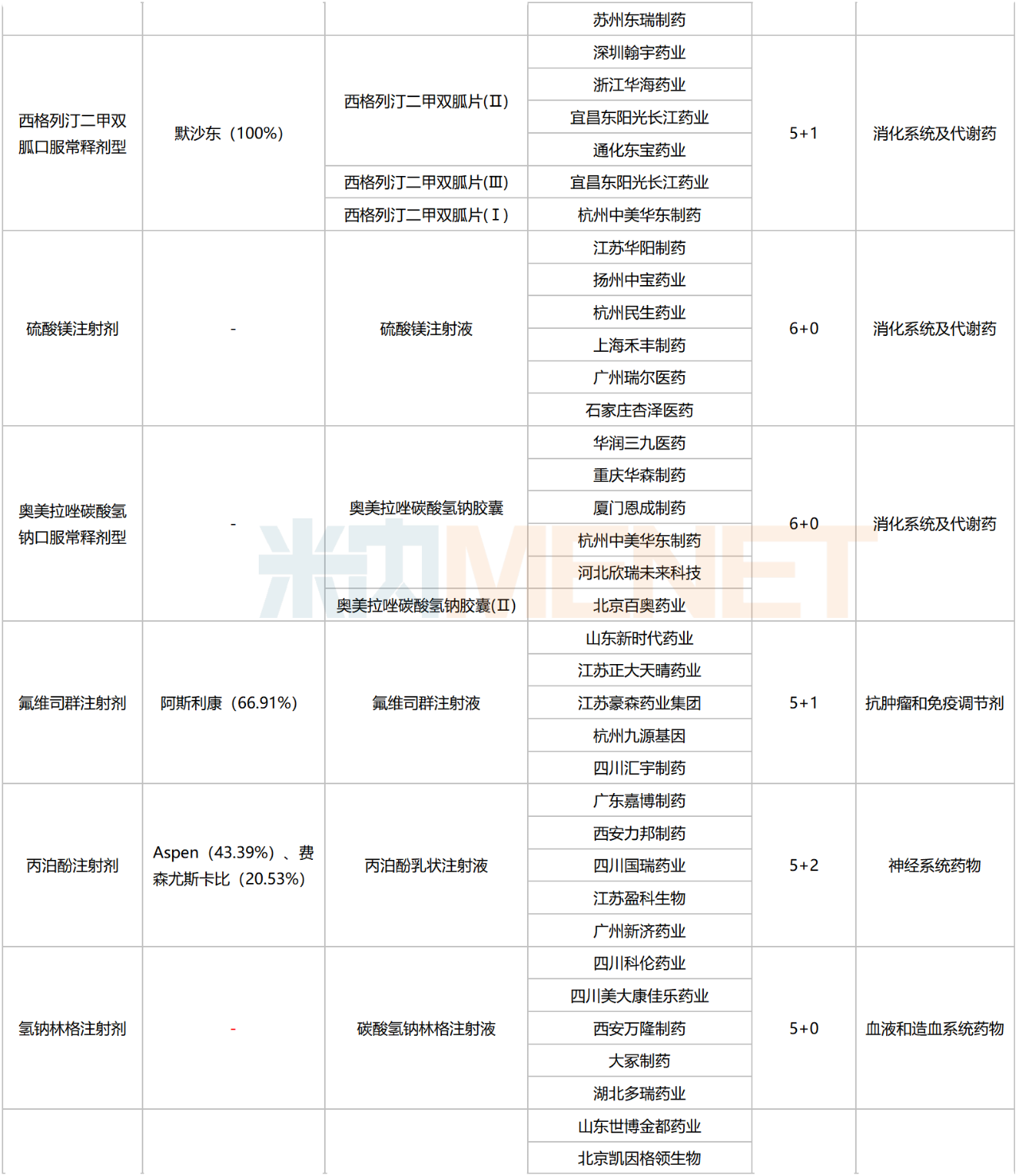

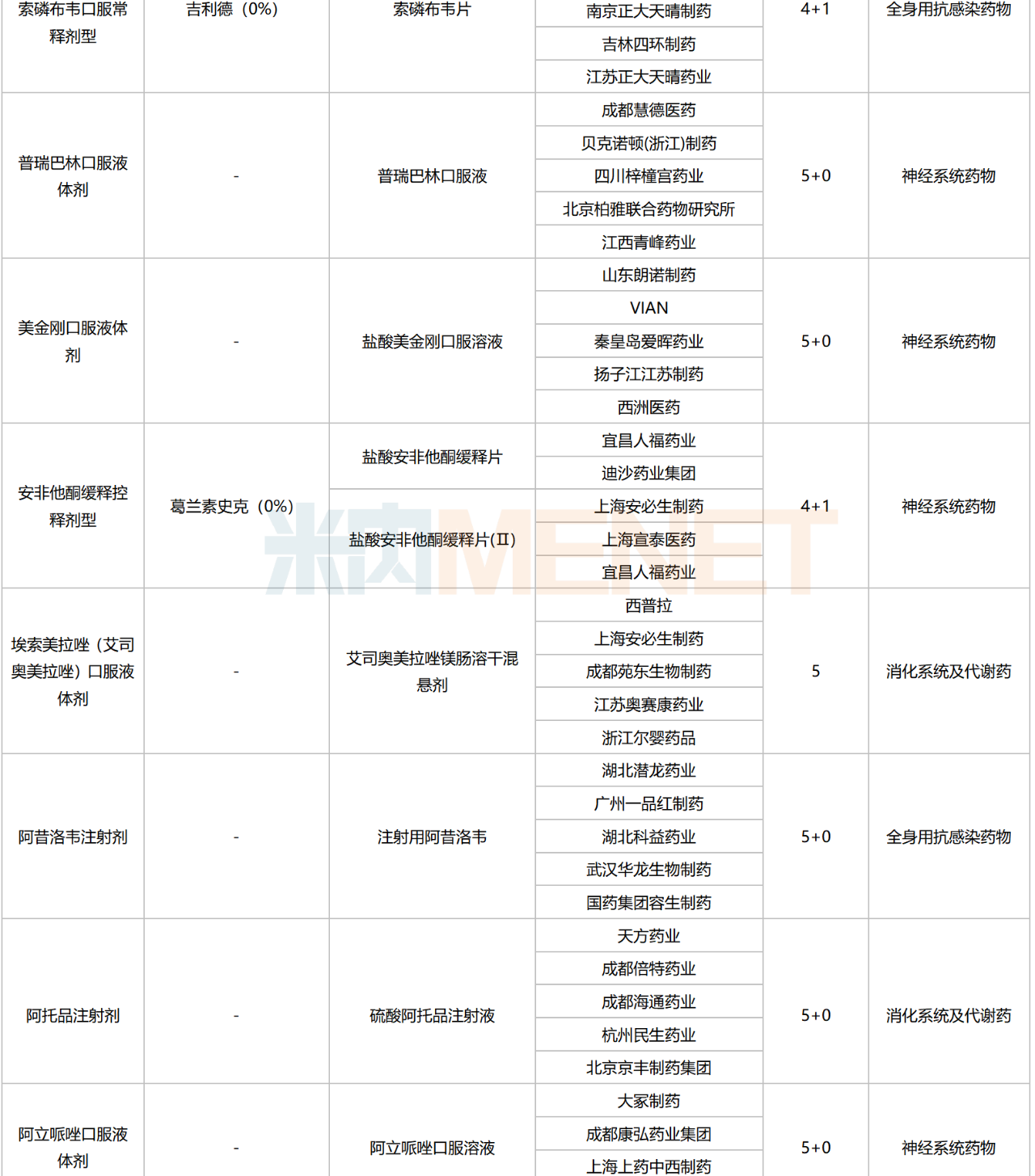

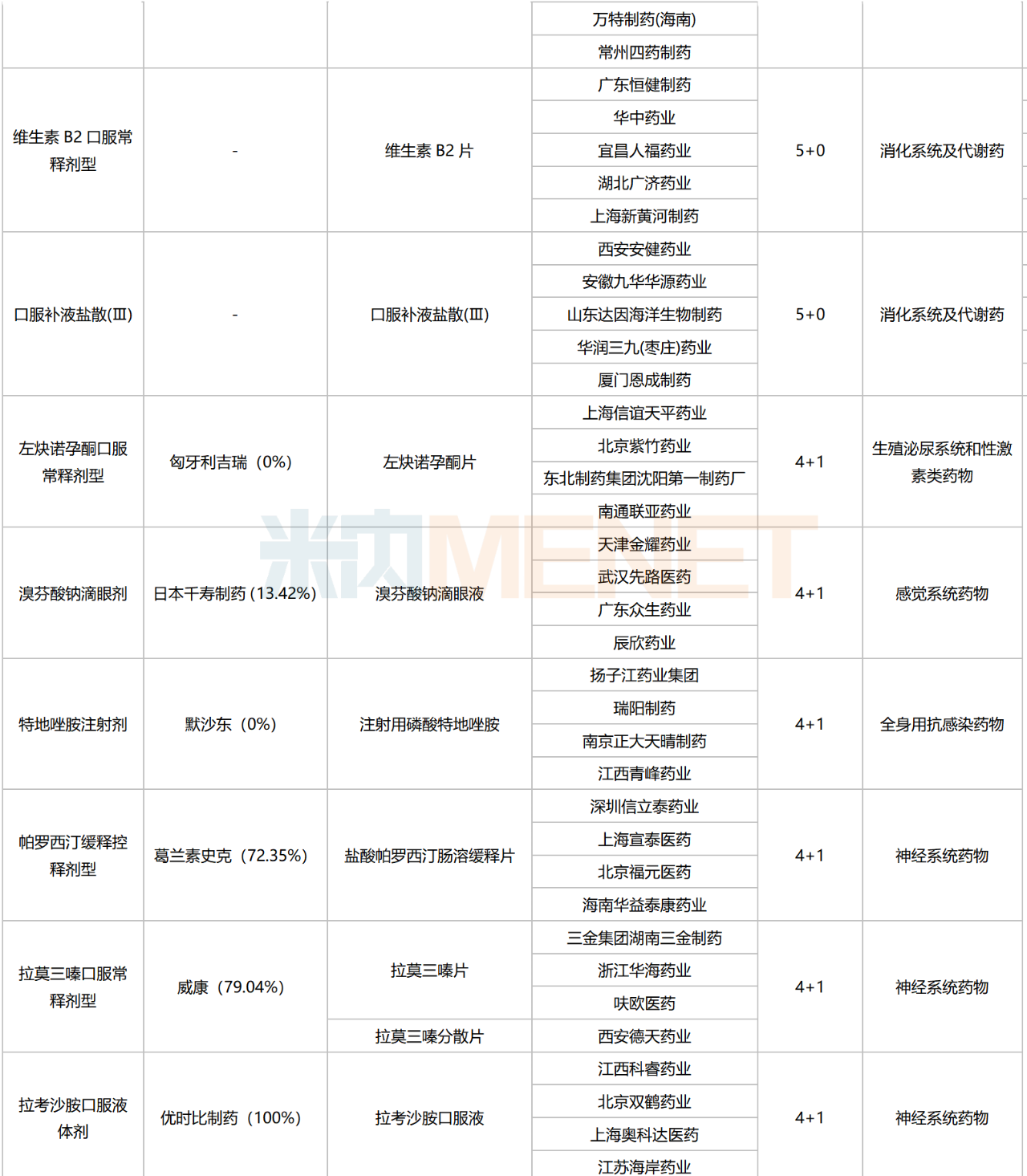

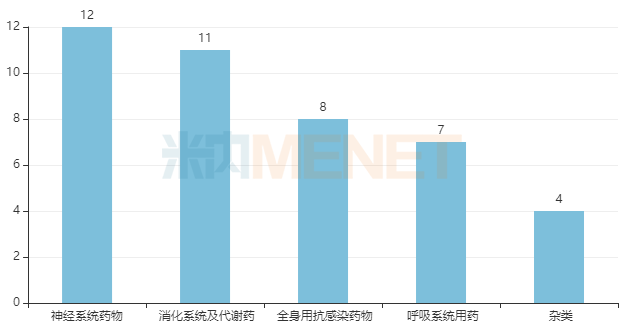

符合申報條件企業(yè)數(shù)達5家及以上且未納入集采的化藥

注:部分藥品因?qū)@?、產(chǎn)品屬性等可能不會被納入集采,一切信息以官方為準(zhǔn)!

來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫

超270億!57個品種備戰(zhàn)第九批集采

競爭充分且市場規(guī)模大的品種向來是國家集采的重點對象,如第八批集采納入的40個品種中,有22個2021年在中國公立醫(yī)療機構(gòu)終端的銷售額超過10億元,最高銷售額超80億元;第七批集采納入的59個品種中,2021年銷售額超10億的有22個,最高銷售額超60億元;第五批集采納入的58個品種中,2020年銷售額超10億的有26個,最高銷售額接近60億元......

隨著集采的不斷推進,這些銷售大品種基本被“一網(wǎng)打盡”。目前未納入集采且滿足5家及以上競爭條件的57個品種,2022年在中國公立醫(yī)療機構(gòu)終端合計銷售規(guī)模超過270億元,其中超10億品種僅有6個,10余個品種銷售額尚未突破1億元。

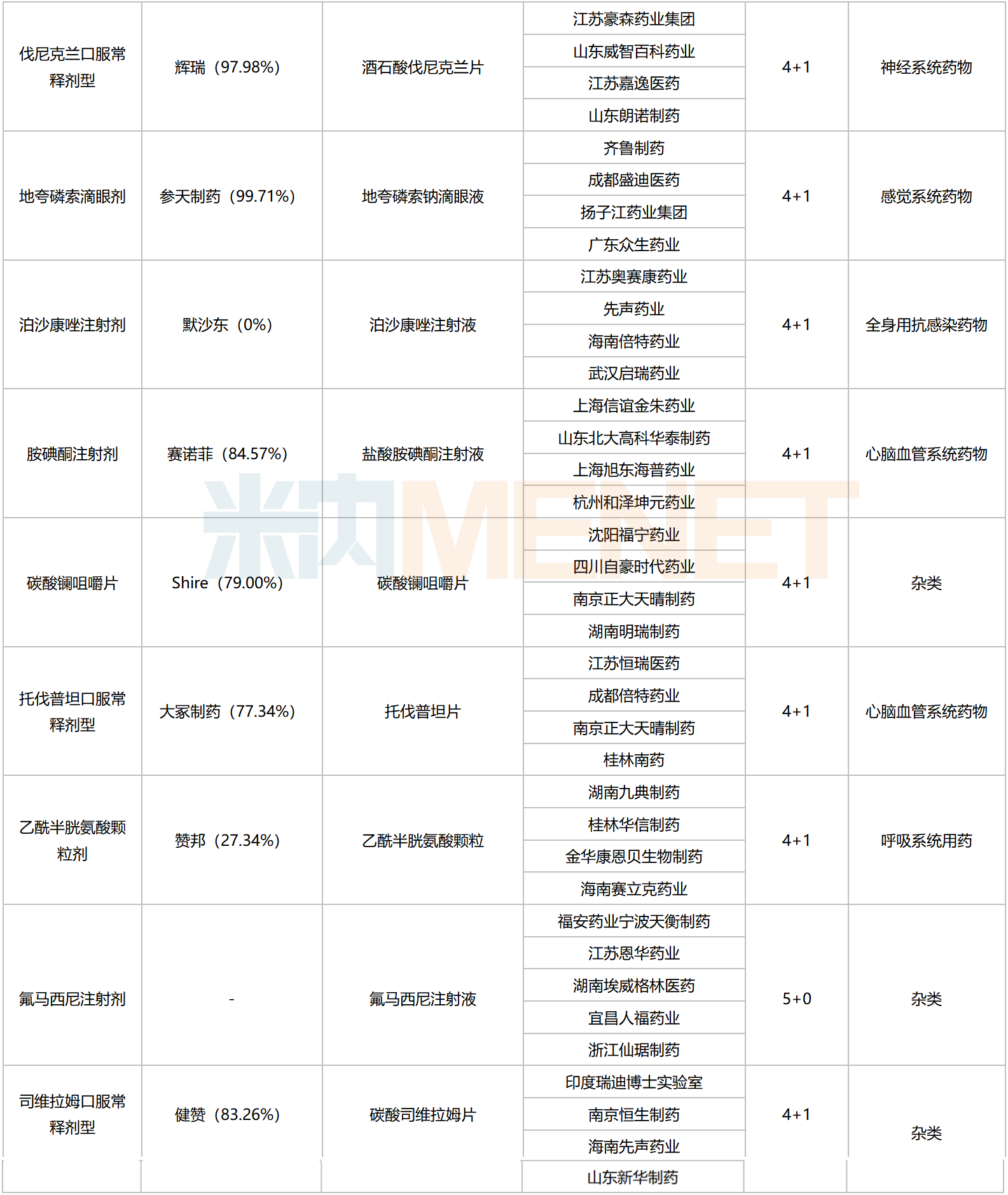

從劑型分布看,注射劑、口服常釋劑型仍為“主角”,口服液體劑數(shù)量明顯增多。已組織開展的七批八輪化藥集采共納入300余個品種,其中口服常釋劑型占據(jù)“半壁江山”,注射劑占比約30%,而口服液體劑僅有2個。

57個品種劑型分布情況

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2022年中國公立醫(yī)療機構(gòu)終端口服溶液劑市場規(guī)模超過200億元,同比增長約8%。在TOP20產(chǎn)品中,阿奇霉素干混懸劑、布洛芬混懸液、氨溴特羅口服溶液、鹽酸氨溴索口服溶液均已滿足集采條件。

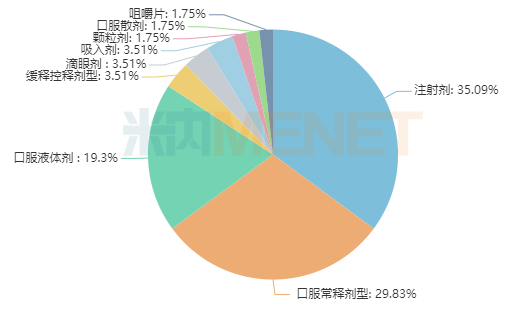

從治療領(lǐng)域看,57個品種涵蓋12個治療大類,集中在神經(jīng)系統(tǒng)藥物、消化系統(tǒng)及代謝藥、全身用抗感染藥物及呼吸系統(tǒng)用藥,涉及的品種數(shù)分別達12、11、8、7個。在過往的化藥集采中,全身用抗感染、消化系統(tǒng)及代謝、神經(jīng)系統(tǒng)亦是重點領(lǐng)域,目前累計集采品種數(shù)分別超過60個、40個、40個。

57個品種治療大類TOP5

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2022年中國公立醫(yī)療機構(gòu)終端消化系統(tǒng)及代謝藥、全身用抗感染藥物的市場規(guī)模均超過1000億元,神經(jīng)系統(tǒng)藥物銷售規(guī)模接近1000億元。

10家及以上!6個品種競爭激烈

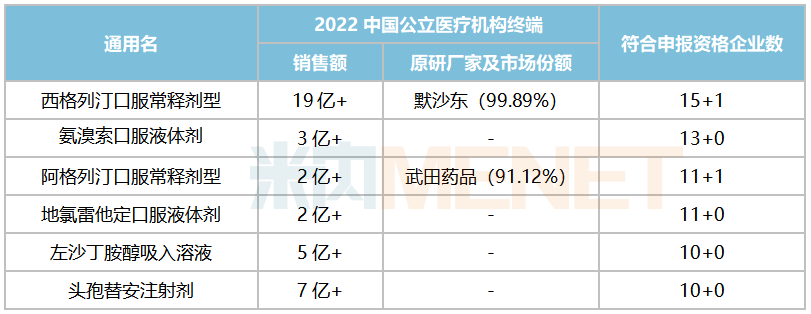

從競爭情況看,57個品種中,符合申報資格企業(yè)數(shù)達10家及以上的有6個,達9家的有4個,達8家的有5個。

符合申報資格企業(yè)數(shù)達10家及以上的品種

來源:米內(nèi)網(wǎng)綜合數(shù)據(jù)庫

西格列汀、阿格列汀均為DPP-4抑制劑,原研均已獲批進口,且市場份額均達90%以上。在2022年中國公立醫(yī)療機構(gòu)終端口服降糖藥通用名排名中,西格列汀排位第四,該原研藥專利于2022年7月到期,正大天晴藥業(yè)等企業(yè)的產(chǎn)品已于2022下半年開始上市銷售。

氨溴索口服液體劑、地氯雷他定口服液體劑均為口服液體劑。在2022年中國公立醫(yī)療機構(gòu)終端口服溶液劑TOP20產(chǎn)品中,鹽酸氨溴索口服溶液榜上有名。目前已有13家企業(yè)的氨溴索口服液體劑(口服溶液、口服滴劑)過評/視同過評,包括恒瑞醫(yī)藥(廠家排名TOP1)、黑龍江中桂制藥(廠家排名TOP2)等。

左沙丁胺醇吸入溶液屬于短效β2受體激動劑,2022年在中國公立醫(yī)療機構(gòu)終端的銷售額超過5億元,同比增長168.7%,在吸入劑產(chǎn)品排名中,由2021年的第20位上升至2022年的第9位。

從廠家競爭格局看,2019年拿下首仿的健康元藥業(yè)主導(dǎo)市場,市場份額超過95%。左沙丁胺醇吸入劑尚處于市場放量階段,目前已有10家企業(yè)視同過評,此外還有9家企業(yè)的產(chǎn)品報產(chǎn)在審,競爭較為激烈。

頭孢替安注射劑為頭孢類抗菌藥,2022年在中國公立醫(yī)療機構(gòu)終端的銷售額超過7億元,在頭孢類產(chǎn)品TOP20中榜上有名,上藥新亞藥業(yè)(補充申請在審)、浙江永寧藥業(yè)(已過評)、山東羅欣藥業(yè)(已過評)位列前三。目前該產(chǎn)品已有10家企業(yè)過評/視同過評,此外還有3家企業(yè)提交補充申請或以新分類報產(chǎn)在審。

揚子江藥業(yè)、中國生物制藥、倍特藥業(yè)領(lǐng)跑

在已開展的七批八輪化藥集采中,齊魯制藥、中國生物制藥、揚子江藥業(yè)累計中選品種數(shù)分別為55個、47個、45個,科倫藥業(yè)以43個品種位列第四,石藥集團以32個品種位列第五,倍特藥業(yè)、復(fù)星醫(yī)藥以29個品種并列第六,恒瑞醫(yī)藥位列第八,豪森藥業(yè)、華潤醫(yī)藥以22個品種并列第九。

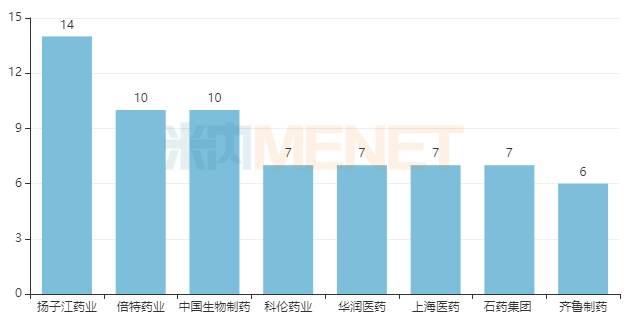

預(yù)計在第九批集采中,揚子江藥業(yè)、倍特藥業(yè)、中國生物制藥、科倫藥業(yè)、石藥集團等仍舊是“主力軍”,目前分別有14、10、10、7、7個過評品種滿足5家及以上的入圍條件。

涉及品種數(shù)達6個及以上的企業(yè)(以集團計)

揚子江藥業(yè)以14個品種領(lǐng)跑,其中拉考沙胺口服液、氫溴酸伏硫西汀片、氨溴特羅口服溶液、地氯雷他定口服溶液、拉考沙胺注射液、鹽酸左沙丁胺醇吸入溶液等為新品,尚未實現(xiàn)銷售。

倍特藥業(yè)、中國生物制藥均以10個品種緊接在后,其中倍特藥業(yè)的鹽酸氨溴索口服溶液、泊沙康唑注射液、托伐普坦片及氨溴特羅口服溶液,中國生物制藥的哌柏西利膠囊、注射用磷酸特地唑胺等均為2023年新獲批品種。

跨國企業(yè)中,默沙東、輝瑞、葛蘭素史克、阿斯利康、優(yōu)時比、贊邦等企業(yè)均有多個品種在列。在西格列汀口服常釋劑型、西格列汀二甲雙胍口服常釋劑型、舒更葡糖注射劑、哌柏西利口服常釋劑型、利格列汀口服常釋劑型、拉考沙胺口服液體劑、伏硫西汀口服常釋劑型、伐尼克蘭口服常釋劑型、地夸磷索滴眼劑、奧美沙坦酯氫氯噻嗪口服常釋劑型、阿奇霉素口服液體劑、阿格列汀口服常釋劑型等品種中,原研廠家的市場份額均超過90%。

資料來源:米內(nèi)網(wǎng)數(shù)據(jù)庫、上海陽光醫(yī)藥采購網(wǎng)等

注:米內(nèi)網(wǎng)《中國公立醫(yī)療機構(gòu)藥品終端競爭格局》,統(tǒng)計范圍是:中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至5月8日,如有疏漏,歡迎指正!