3月16日,奧賽康發(fā)布公告稱,公司的1類新藥注射用ASK0912臨床申請獲得受理,該新藥是今年首個申報的全身用抗細菌新藥。過去的2021年,全身用抗細菌藥市場迎來了新藥上市的井噴期,同時高端仿制藥報產熱情不退,加速了產品的更新?lián)Q代。作為常用藥物,全身用抗細菌藥已是國采“???rdquo;,目前已過評的產品數(shù)量接近100個,納入前五批國采(不含胰島素專項)的產品有29個,即將開標的第七批也盯上了12個暢銷產品……在新品入局競爭疊加集采降價的大趨勢下,這個千億市場正加速洗牌。

千億市場火了!生物藥1類新藥、復方新藥接踵而至

表1:2021年獲批上市的全身用抗細菌新藥

來源:米內網MED2.0中國藥品審評數(shù)據(jù)庫

2021年全身用抗細菌藥市場迎來新品大豐收,多個1類新藥獲批上市,其中康泰唑胺片、注射用磷酸左奧硝唑酯二鈉、蘋果酸奈諾沙星氯化鈉注射液更是順利進入醫(yī)保目錄,此外,還有改良新藥獲批上市,為千億市場增添色彩。

表2:2021年首次申報并獲批臨床的部分全身用抗細菌新藥

來源:CDE官網

新藥臨床方面,2021年首次申報并獲批臨床的多個全身用抗細菌新藥也令人矚目。

SPR206(EVER206 for injection)是一款靜脈注射用的新一代多黏菌素藥物,云頂新耀于2019年1月與Spero簽署授權許可協(xié)議,公司擁有在大中華區(qū)、韓國和部分東南亞國家開發(fā)、制造和商業(yè)化SPR206的獨家權益。米內網數(shù)據(jù)顯示,目前該新藥的I期臨床正在進行中。

蘇州信諾維的注射用XNW4107是一種新型β-內酰胺酶抑制劑,臨床前數(shù)據(jù)顯示,該新藥對革蘭氏陰性菌強大的殺傷能力,并且對鮑曼不動桿菌、銅綠假單胞菌、腸桿菌科細菌同時有效,抑菌效果優(yōu)于現(xiàn)有上市或臨床階段的同類產品。

興盟生物的重組抗金黃色葡萄球菌毒素人源化單克隆抗體注射液是一款生物藥1類新藥,目前全球暫未有用于金黃色葡萄球菌感染的單抗上市。

改良新藥方面,小兒頭孢呋辛酯干混懸劑(微球型)是一款兒童藥,目前僅有1家企業(yè)申報。2020年在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構)終端,頭孢呋辛是個超50億的抗細菌藥大品種,而微球制劑是近年來熱門的研發(fā)劑型之一。

YK-1169與注射用TQD3606是含有已知活性成份的新復方制劑,目前兩個新藥均在進行I期臨床。據(jù)臨床試驗公示資料顯示,猜測YK-1169可能含有頭孢吡肟與阿維巴坦,而正大天晴藥業(yè)集團的注射用TQD360可能含有美羅培南與阿維巴坦。阿維巴坦是新型的β-內酰胺酶抑制劑,可大幅提高頭孢類產品的抗菌活性,目前國內市場已上市的阿維巴坦復方制劑有注射用頭孢他啶阿維巴坦鈉。

2022年申報臨床的1類新藥注射用ASK0912是由中國醫(yī)學科學院醫(yī)藥生物技術研究所與奧賽康聯(lián)合開發(fā)的項目,對臨床嚴重耐藥的革蘭氏陰性菌(G-)具有廣譜活性,多項體內外藥效研究顯示抗菌活性強于多黏菌素B和E,并且毒性降低。奧賽康目前在全身用抗細菌藥領域已有多個產品上市,包括了注射用替加環(huán)素、注射用達托霉素、注射用多黏菌素E甲磺酸鈉等。

科倫、濟川、普利……沖擊首仿,多個重磅產品將進入“混戰(zhàn)”

2021年全身用抗細菌藥領域有84個新批文獲得批準,涉及產品(產品名+企業(yè))63個,其中湖南科倫制藥的注射用頭孢他啶/5%葡萄糖注射液、齊魯制藥的注射用頭孢他啶阿維巴坦鈉為國內首仿,而超過5家企業(yè)獲批的產品有鹽酸莫西沙星片、左氧氟沙星片。

注射用頭孢他啶/5%葡萄糖注射液是科倫首個粉液雙室袋產品,臨床使用時即開、即混、即用,操作便捷,可有效避免配置過程中的錯配和污染風險,同時節(jié)約配置時間,尤其適用于緊急狀態(tài)下的快速救治。米內網數(shù)據(jù)顯示,2020年在中國公立醫(yī)療機構終端,頭孢他啶銷售額超過50億元。

注射用頭孢他啶阿維巴坦鈉的原研藥企為輝瑞,2021年全球銷售額超過4億美元,齊魯在2019年按3類仿制申報上市,2021年10月拿下首仿。

表3:2020年至今申報上市并在審,有望拿下首仿的產品

來源:米內網MED2.0中國藥品審評數(shù)據(jù)庫

2022年至今,全身用抗細菌藥市場暫未有首仿獲批上市。而2020年報產并在審的200多個受理號中,涉及10個產品暫無國產仿制藥獲批上市,均有希望在2022年拿下批文。

兒童用頭孢地尼顆粒、利奈唑胺干混懸劑、小兒法羅培南鈉顆粒、注射用阿莫西林鈉克拉維酸鉀(10:1)、注射用頭孢西丁鈉/氯化鈉注射液、注射用頭孢西丁鈉/葡萄糖注射液目前僅有1家企業(yè)申報仿制上市,相關企業(yè)獲批首仿的幾率較大。

特地唑胺的口服及注射劑的仿制申報異常激烈,該品種是利奈唑胺的衍生藥物,主要優(yōu)勢是每天一次共使用六天,比利奈唑胺的每天兩次共十天更方便,注射劑和片劑可臨床切換,減少病人住院時間,從而降低了費用,原研藥在2019年獲批進入國內市場。

表4:2020年至今申報上市并在審,涉及企業(yè)超過5家的產品

來源:米內網MED2.0中國藥品審評數(shù)據(jù)庫

注:銷售額低于1億元用*代替

值得注意的是,有6個產品報產并在審的企業(yè)數(shù)量超過5家,其中鹽酸莫西沙星氯化鈉注射液、利奈唑胺葡萄糖注射液均為超10億產品,目前已獲批上市的企業(yè)數(shù)量也超過10家,但仍然吸引到不少企業(yè)爭相入局,可以預見上述產品未來幾年的競爭態(tài)勢將會更加激烈。

過評產品近百個!6個超10億品種將進入微利時代

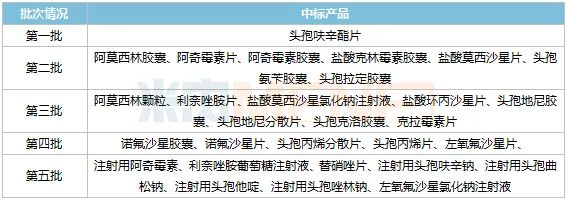

表5:前五批次納入國采的全身用抗細菌藥

來源:米內網MID藥品索引綜合數(shù)據(jù)庫

米內網數(shù)據(jù)顯示,截至目前,全身用抗細菌藥過評產品數(shù)量達96個(按產品名統(tǒng)計),國采已進行五批次(不含胰島素專項),每一批次都有涉及該類別,無論是產品數(shù)量還是中標企業(yè)的數(shù)量,都有逐次增多的態(tài)勢,作為常用藥物的全身用抗細菌藥將是國采的???。

表6:將納入第七批國采的全身用抗細菌藥

來源:米內網MED2.0中國藥品審評數(shù)據(jù)庫

克林霉素2020年在中國公立醫(yī)療機構終端的銷售額超過25億元,早前鹽酸克林霉素膠囊已進入第二批國采目錄,將納入新一批目錄的克林霉素磷酸酯注射劑已過評企業(yè)超過10家,競爭激烈;頭孢克洛2020年在中國公立醫(yī)療機構終端的銷售額超過16億元,早前頭孢克洛膠囊已進入第三批國采目錄,將納入新一批目錄的頭孢克洛口服液體劑已過評企業(yè)有5家,競爭相對緩和。

此外,6個超過10億品種首次被納入國采。

美羅培南2020年在中國公立醫(yī)療機構終端的銷售額超過55億元,日本住友以超四成份額領軍市場,目前已過評企業(yè)有7家,可借機實現(xiàn)“替代原研”。已過評企業(yè)中,深圳市海濱制藥、石藥集團歐意藥業(yè)占比超過10%,其余企業(yè)市場份額不算太高。

頭孢克肟2020年在中國公立醫(yī)療機構終端的銷售額超過30億元,白云山制藥總廠占比達47.02%,公司的頭孢克肟膠囊、頭孢克肟顆粒已過評;成都倍特藥業(yè)是該品種的TOP2企業(yè),市場份額超過10%,公司的孢克肟分散片、頭孢克肟膠囊已過評。

奧硝唑2020年在中國公立醫(yī)療機構終端的銷售額超過24億元,四川科倫藥業(yè)以45.25%領軍市場,公司的奧硝唑片已過評,其余已過評的企業(yè)市場份額不算太高,想要借助集采翻身,需要在報價方面好好思考策略。

替加環(huán)素2020年在中國公立醫(yī)療機構終端的銷售額超過24億元,江蘇豪森藥業(yè)集團力壓輝瑞以34.58%的份額領軍市場,公司該產品已過評;此外,已過評企業(yè)中正大天晴藥業(yè)集團、浙江海正藥業(yè)市場份額超過10%。

頭孢美唑、頭孢米諾2020年在中國公立醫(yī)療機構終端的銷售額均超10億元,四川合信藥業(yè)為兩個品種的領軍企業(yè),并且相關產品已過評。從市場情況來看,其他過評企業(yè)的份額不算太高,但競爭企業(yè)數(shù)量也不少,四川合信藥能否同時兼顧兩個品種,力保市場地位不失去,也是開標當天值得關注的問題。

來源:CDE、米內網數(shù)據(jù)庫、公司公告等

審評數(shù)據(jù)統(tǒng)計截止3月16日,如有錯漏,歡迎指正。