12月16日,再鼎醫(yī)藥的兩款1類新藥甲苯磺酸奧馬環(huán)素片以及注射用甲苯磺酸奧馬環(huán)素獲批上市,成為今年獲批的第四、第五個(gè)全身用抗細(xì)菌創(chuàng)新藥。早前,2021版國(guó)家醫(yī)保目錄正式落地,本次談判新增的兩個(gè)全身用抗細(xì)菌藥均是今年獲批的1類新藥。近年來(lái),醫(yī)保“護(hù)航”新藥入局,集采“殺價(jià)提質(zhì)”仿制藥,我國(guó)全身用抗細(xì)菌藥市場(chǎng)正在不斷革新。

今年5款1類新藥獲批,兩個(gè)已獲醫(yī)保“加持”

資料顯示,甲苯磺酸奧馬環(huán)素是再鼎醫(yī)藥在2017年從Paratek引進(jìn)而來(lái)的產(chǎn)品,2020年3月,再鼎醫(yī)藥與海正藥業(yè)的孫公司輝正(上海)醫(yī)藥科技簽署了該產(chǎn)品的獨(dú)家推廣協(xié)議,再鼎按照協(xié)議約定支付推廣服務(wù)費(fèi),輝正則向再鼎支付2.3億元的預(yù)付款,待產(chǎn)品獲批上市后,輝正再根據(jù)實(shí)際年凈銷售額向再鼎支付里程碑費(fèi)用,累計(jì)最高不超過(guò)相當(dāng)于4050萬(wàn)美元的人民幣金額。

甲苯磺酸奧馬環(huán)素是一種新型四環(huán)素,專用于克服四環(huán)素的耐藥性及提高對(duì)廣譜細(xì)菌感染的活性。該新藥于2020年2月提交上市申請(qǐng)并獲得CDE承辦,擬用于治療群體獲得性細(xì)菌性肺炎(CABP)及急性細(xì)菌性皮膚及皮膚結(jié)構(gòu)感染(ABSSSI),該新藥既有靜脈注射劑型,也有每天一次的口服劑型,可以滿足患者的序貫治療。

表1:2015年至今獲批上市的全身用抗細(xì)菌1類新藥

來(lái)源:米內(nèi)網(wǎng)MED2.0中國(guó)藥品審評(píng)數(shù)據(jù)庫(kù)

我國(guó)藥品審評(píng)審批改革自2015年展開(kāi),2017年兩辦發(fā)文促進(jìn)藥品審評(píng)審批改革深入推進(jìn),改革從最初的解決審評(píng)積壓,轉(zhuǎn)向鼓勵(lì)創(chuàng)新。米內(nèi)網(wǎng)數(shù)據(jù)顯示,全身用抗細(xì)菌1類新藥在2016-2017年間每年僅獲批1個(gè),2021年至今已獲批5個(gè)。

優(yōu)先審評(píng)制度為創(chuàng)新藥上市進(jìn)程提速,醫(yī)保目錄動(dòng)態(tài)調(diào)整則大大加快了新藥獲批后進(jìn)入醫(yī)保的時(shí)間。今年獲批的兩個(gè)全身用抗細(xì)菌1類新藥,從上市到成功進(jìn)入醫(yī)保目錄僅用不到半年的時(shí)間,可見(jiàn)國(guó)家層面對(duì)創(chuàng)新藥的支持來(lái)得既及時(shí)又給力,不但患者能受惠,企業(yè)也能受到鼓舞。

浙江醫(yī)藥新昌制藥廠的1類新藥蘋(píng)果酸奈諾沙星膠囊是新一代的無(wú)氟喹諾酮類抗感染藥物,2016年獲批上市,2019年通過(guò)談判進(jìn)入國(guó)家醫(yī)保目錄,現(xiàn)為2021版談判目錄品種,限制使用范圍為限二線用藥,支付定價(jià)保持在16.2元(250mg/粒)。該新藥的注射劑型蘋(píng)果酸奈諾沙星氯化鈉注射液在今年6月拿下新藥批文,本次談判成功順利進(jìn)入新版國(guó)家醫(yī)保目錄,限制使用范圍是只用于治療已證明或高度懷疑由敏感細(xì)菌引起的感染,支付定價(jià)為84.8元(250ml/瓶)。

同樣在今年6月獲批的1類新藥康替唑胺片是新一代的噁唑烷酮類抗菌藥,本次也談判成功進(jìn)入新版國(guó)家醫(yī)保目錄,限制使用范圍是用于治療由對(duì)本品敏感的金黃色葡萄球菌(甲氧西林敏感和耐藥的菌株)、化膿性鏈球菌或無(wú)乳鏈球菌引起的復(fù)雜性皮膚和軟組織感染,目前尚未公布支付定價(jià)。

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2021年至今已有3個(gè)全身用抗細(xì)菌1類新藥申報(bào)臨床并獲批,其中兩個(gè)為生物藥1類新藥:興盟生物醫(yī)藥的重組抗金黃色葡萄球菌毒素人源化單克隆抗體注射液獲批的適應(yīng)癥為用于治療金黃色葡萄球菌毒素感染引起的重癥肺炎,珠海泰諾麥博生物的TNM002注射液獲批適應(yīng)癥是預(yù)防破傷風(fēng)。隨著國(guó)內(nèi)研發(fā)技術(shù)的不斷提高,我國(guó)抗細(xì)菌藥物領(lǐng)域即將迎來(lái)生物創(chuàng)新藥。

豪森1類新藥年年暴漲,這些產(chǎn)品進(jìn)醫(yī)保后增速驚人

國(guó)家醫(yī)保談判自2016年啟動(dòng),最早通過(guò)談判進(jìn)入醫(yī)保的品種包括了替諾福韋酯、??颂婺?、吉非替尼;2017年擴(kuò)大至44個(gè)品種,最終36個(gè)談判成功,治療領(lǐng)域進(jìn)一步擴(kuò)展,其中全身用抗細(xì)菌藥領(lǐng)域的1類新藥嗎啉硝唑氯化鈉注射液成功“入保”,該新藥進(jìn)入醫(yī)保后的銷售情況,牽動(dòng)著“后來(lái)者”的神經(jīng)。

嗎啉硝唑氯化鈉注射液是新一代硝基咪唑類抗菌藥,該產(chǎn)品的獲批打破了自?shī)W硝唑上市后近40年的沉寂。嗎啉硝唑氯化鈉注射液2017年進(jìn)入談判目錄,限二線用藥,支付定價(jià)為106元/瓶;2019版談判目續(xù)約時(shí),支付定價(jià)降至97元/瓶,限定使用范圍未發(fā)生改變,該價(jià)格及限定使用范圍沿用至2021版醫(yī)保談判目錄。

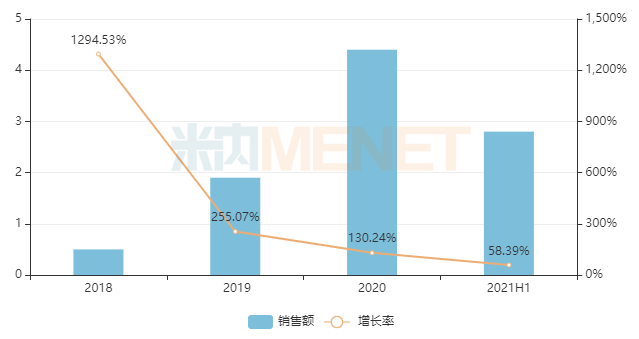

圖1:近五年嗎啉硝唑氯化鈉注射液的銷售情況(單位:億元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局

豪森藥業(yè)于2014年拿下嗎啉硝唑氯化鈉注射液的新藥批文,2014-2016年在中國(guó)城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡(jiǎn)稱中國(guó)公立醫(yī)療機(jī)構(gòu))終端的銷售額均不超過(guò)百萬(wàn)元。

成功進(jìn)入2017版國(guó)家醫(yī)保談判目錄后,該新藥當(dāng)年的增速高達(dá)2158.82%,隨后2018年的增速也超過(guò)1000%,2019年成為了新的“億級(jí)”品種,2020年盡管疫情影響患者就診頻次,但依然拿下超4億元的好成績(jī),2021上半年繼續(xù)保持高速增長(zhǎng),銷售額已超過(guò)2019年全年。而從渠道來(lái)看,縣級(jí)公立醫(yī)院的占比在快速擴(kuò)大,2021上半年達(dá)24.23%,而城市公立醫(yī)院則縮減至75%左右。

表2:2019-2021年國(guó)家醫(yī)保新增及談判新增的全身用抗細(xì)菌藥

來(lái)源:米內(nèi)網(wǎng)中國(guó)醫(yī)保目錄大全數(shù)據(jù)庫(kù)

2018年國(guó)家醫(yī)保談判成功的是17個(gè)抗腫瘤藥。2019版國(guó)家醫(yī)保常規(guī)目錄新增了5個(gè)全身用抗細(xì)菌藥,此外,談判目錄納入了1類新藥蘋(píng)果酸奈諾沙星膠囊。

奧硝唑是第三代硝基咪唑類衍生物,目前在臨床上應(yīng)用日益廣泛。市場(chǎng)上的奧硝唑相關(guān)產(chǎn)品涉及劑型眾多,片劑、膠囊劑和注射劑已進(jìn)入國(guó)家醫(yī)保目錄。奧硝唑注射液和注射用奧硝唑最早進(jìn)入2009版常規(guī)目錄,奧硝唑氯化鈉注射液以及奧硝唑葡萄糖注射液在2017年也進(jìn)入了常規(guī)目錄,普通片、分散片及膠囊劑三個(gè)口服劑型為2019版常規(guī)目錄新增品種。

2019年中國(guó)城市公立醫(yī)療機(jī)構(gòu)終端,奧硝唑口服制劑的整體銷售規(guī)模超過(guò)3.2億元,在前兩年增速下滑的態(tài)勢(shì)下逆勢(shì)上漲9.67%,2020年受疫情影響整體下滑較大,2021上半年恢復(fù)9.45%的增速。在限輸限抗政策的持續(xù)影響下,口服制劑有望繼續(xù)走高,替代部分注射劑的臨床需求。

法羅培南鈉顆粒是一種較為新型的廣譜、高效抗生素,是湖南華納大藥廠自主研發(fā)的一種適用于兒童感染性疾病治療的改良型新藥。該獨(dú)家產(chǎn)品2019-2020年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端的銷售額增速高達(dá)100%、230%,2021上半年也超過(guò)了78%。

2020版國(guó)家醫(yī)保目錄直接新增了羅紅霉素顆粒,談判目錄新增了頭孢妥侖匹酯顆粒、小兒法羅培南鈉顆粒以及西他沙星片。其中,羅紅霉素顆粒、頭孢妥侖匹酯顆粒以及小兒法羅培南鈉顆粒限定兒童使用,近年來(lái)國(guó)家層面積極推動(dòng)兒童藥的發(fā)展,這些兒童用藥未來(lái)的市場(chǎng)潛力依然可期。

其中,頭孢妥侖匹酯顆粒屬于第三代頭孢菌素類抗生素,目前僅有原研藥獲批進(jìn)口,2019-2020年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端的銷售額增速高達(dá)446.15%、45.44%。

千億市場(chǎng)大洗牌,集采“降價(jià)、提質(zhì)、騰空間”

2012年《抗菌藥物臨床應(yīng)用管理辦法》實(shí)施后,“限輸限抗”政策持續(xù)推進(jìn),中國(guó)公立醫(yī)療機(jī)構(gòu)終端全身用抗細(xì)菌藥市場(chǎng)規(guī)模增長(zhǎng)放緩;2018年4+7試點(diǎn)為國(guó)家集采拉開(kāi)了序幕,五批六輪(不含胰島素專項(xiàng))至今共納入29個(gè)全身用抗細(xì)菌藥(按通用名+劑型統(tǒng)計(jì)),受疫情疊加集采降價(jià)影響,2020年該亞類的市場(chǎng)規(guī)??s減至1188億元。一致性評(píng)價(jià)、國(guó)家集采合力提高了產(chǎn)品質(zhì)量,而未過(guò)評(píng)產(chǎn)品將逐漸在市場(chǎng)上失去競(jìng)爭(zhēng)力,從而做到了優(yōu)勝劣汰;另一方面以價(jià)換量后,能為醫(yī)?;痱v出更多空間,為創(chuàng)新藥“入保”做好鋪墊。

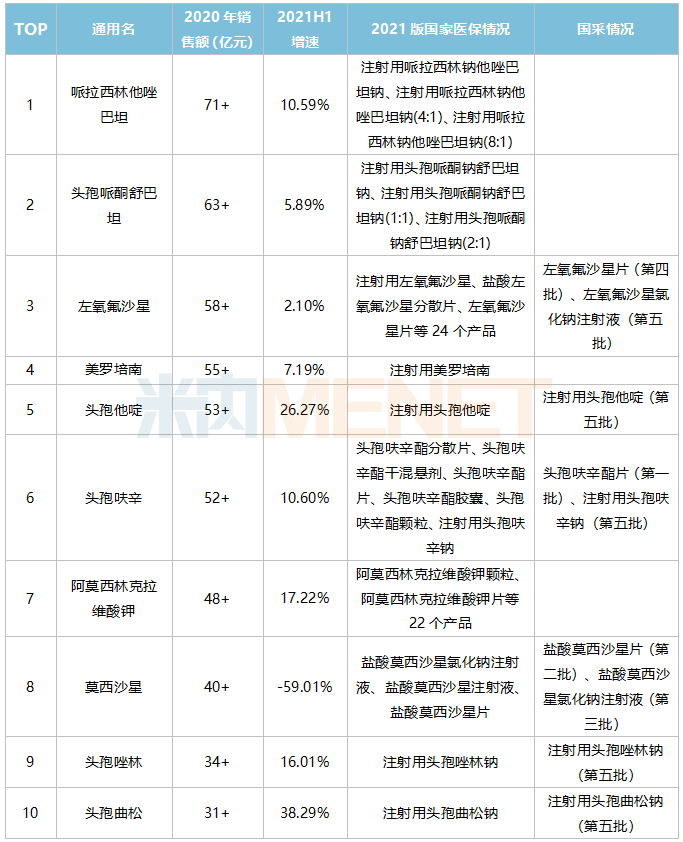

表3:2020年全身用抗細(xì)菌藥TOP10品種

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局

2020年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端,全身用抗細(xì)菌藥TOP10品種均為超過(guò)30億元的大品種,這10個(gè)大品種目前已有部分劑型進(jìn)入了2021版國(guó)家醫(yī)保常規(guī)目錄。其中,哌拉西林他唑巴坦和頭孢哌酮舒巴坦進(jìn)入醫(yī)保的產(chǎn)品限有明確藥敏試驗(yàn)證據(jù)或重癥感染的患者使用,注射用美羅培南限多重耐藥的重癥感染患者使用,莫西沙星進(jìn)入醫(yī)保的注射劑限有明確藥敏試驗(yàn)證據(jù)的感染(包括急性竇炎、下呼吸道感染、社區(qū)獲得性肺炎、復(fù)雜性腹腔感染)患者使用。醫(yī)保對(duì)部分抗生素限定使用范圍,既可讓患者減少不必要的支出,也能防止抗生素被濫用后造成耐藥。

我國(guó)是抗生素使用大國(guó),臨床需求量大,國(guó)采五輪六批每一批次均有全身用抗細(xì)菌藥被納入,數(shù)量分別為1個(gè)、7個(gè)、8個(gè)(含1個(gè)注射劑)、5個(gè)、8個(gè)(含7個(gè)注射劑)。TOP10品種中已有6個(gè)品種的相關(guān)產(chǎn)品納入到了國(guó)采行列。

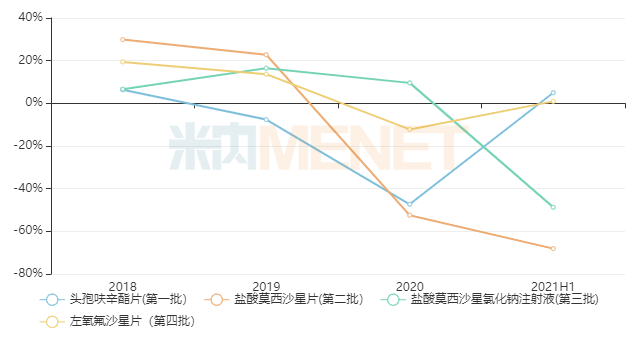

圖3:前四批納入國(guó)采的產(chǎn)品近幾年的增速情況

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局

從被納入國(guó)采的時(shí)間來(lái)看,頭孢呋辛酯片(第一批)在經(jīng)歷“兩連降”后維穩(wěn),顯示出了國(guó)采的陣痛正逐漸散去;而第四批的左氧氟沙星片在今年上半年才逐步落地執(zhí)行,目前彈性恢復(fù)與疫情影響逐漸消退關(guān)系密切,未來(lái)發(fā)展如何,我們拭目以待。

從目前的市場(chǎng)情況來(lái)看,納入國(guó)采的全身用抗細(xì)菌藥經(jīng)歷“降價(jià)陣痛”是必然結(jié)果,但由于這些品種本來(lái)市場(chǎng)規(guī)模大,納入的品規(guī)不算多,這種陣痛未算“傷筋動(dòng)骨”。而對(duì)于企業(yè)格局而言,則是翻天覆地的變化,以頭孢呋辛酯片為例子,2018年執(zhí)行前,國(guó)藥致君(深圳)制藥(38.23%)、蘇州中化藥品(30.70%)、葛蘭素史克(10.02%)為T(mén)OP3企業(yè),2021上半年國(guó)藥致君(深圳)制藥(55.36%)、蘇州中化藥品(13.03%)、白云山天心制藥(10.75%),當(dāng)年中標(biāo)的國(guó)藥致君(深圳)制藥與白云山天心制藥的市場(chǎng)份額持續(xù)走高,展現(xiàn)出了國(guó)采的對(duì)于市場(chǎng)格局洗牌的強(qiáng)大威力。

結(jié)語(yǔ)

目前,國(guó)家層面多舉措助力創(chuàng)新藥落地,提高患者的可及性,降低患者的支出,同時(shí),創(chuàng)新藥在市場(chǎng)上快速放量,也能為企業(yè)加快資金回籠,以投入后續(xù)更多的產(chǎn)品管線研發(fā)之中。隨著后續(xù)新一輪國(guó)采的到來(lái),全身用抗細(xì)菌藥市場(chǎng)的格局將發(fā)生更多變化。

來(lái)源:NMPA官網(wǎng)、米內(nèi)網(wǎng)數(shù)據(jù)庫(kù)

審評(píng)數(shù)據(jù)統(tǒng)計(jì)截至12月20日,如有錯(cuò)漏,敬請(qǐng)指正。