每一次集采都是行業(yè)格局加速洗牌的過程。

近日,一份名為《關(guān)于報送浙江省公立醫(yī)療機(jī)構(gòu)第四批藥品集中帶量采購品種范圍相關(guān)采購數(shù)據(jù)的通知》引發(fā)市場關(guān)注。

浙江省藥械采購平臺辦公室在回應(yīng)媒體采訪后,對于上述文件的制定工作也給予了證實(shí)。行業(yè)普遍預(yù)期,雖然浙江第四批集采尚未正式落地,但相關(guān)工作已經(jīng)按下“加速鍵”。

浙江省醫(yī)保局分別在2021年2月、2022年1月、2022年3月先后發(fā)布三輪集中帶量采購中選結(jié)果,針對臨床用量大、使用金額高的品種進(jìn)行了集中采購。

按照目前行業(yè)已經(jīng)披露的文件內(nèi)容,本次參與集采的醫(yī)療機(jī)構(gòu)包括各級公立醫(yī)療衛(wèi)生機(jī)構(gòu)(醫(yī)共體)、部隊醫(yī)療機(jī)構(gòu)按要求進(jìn)行數(shù)據(jù)填報,并鼓勵定點(diǎn)民營醫(yī)療機(jī)構(gòu)和定點(diǎn)零售藥店參加。

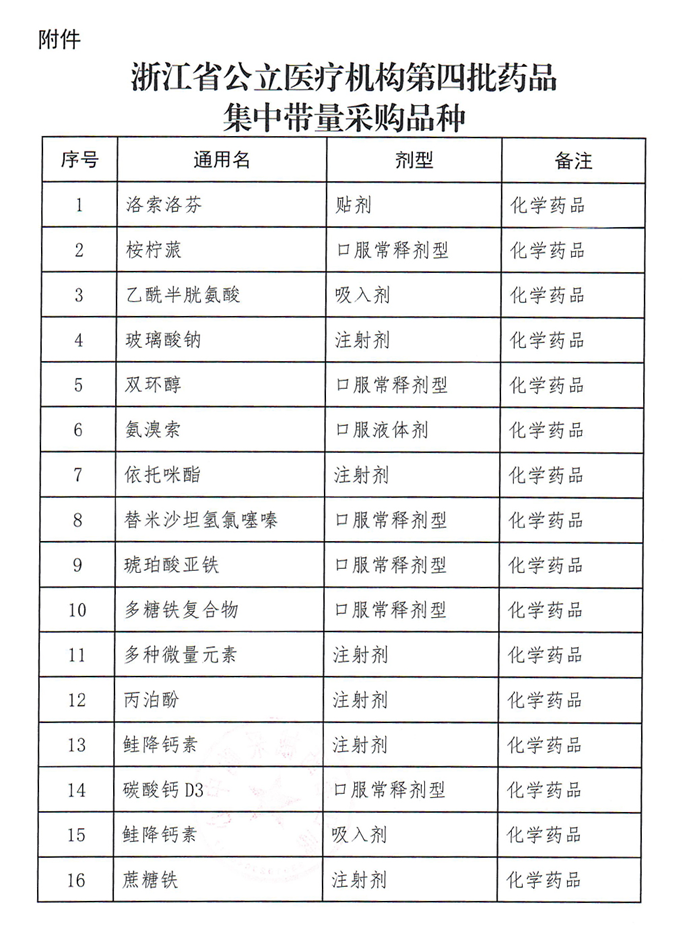

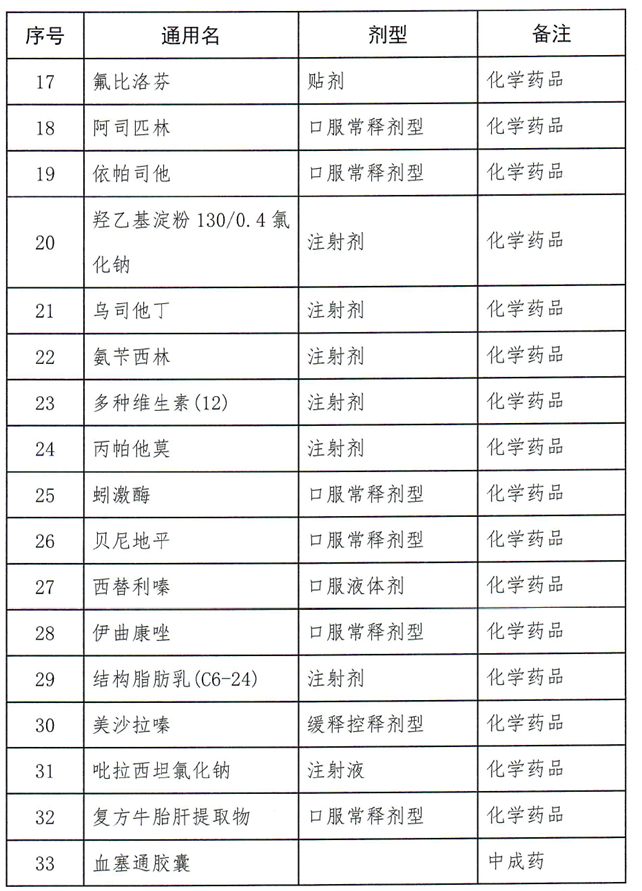

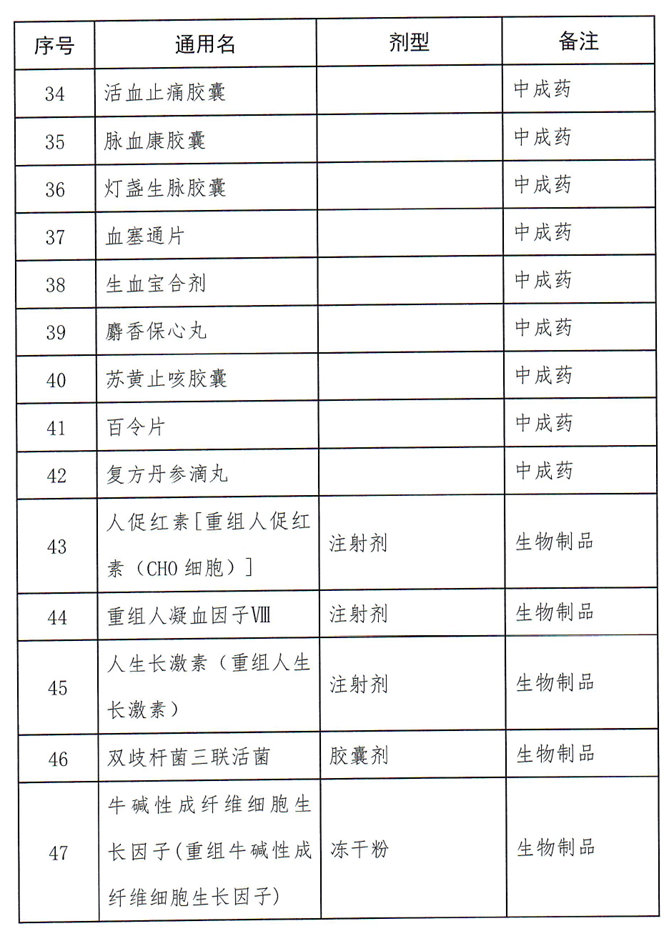

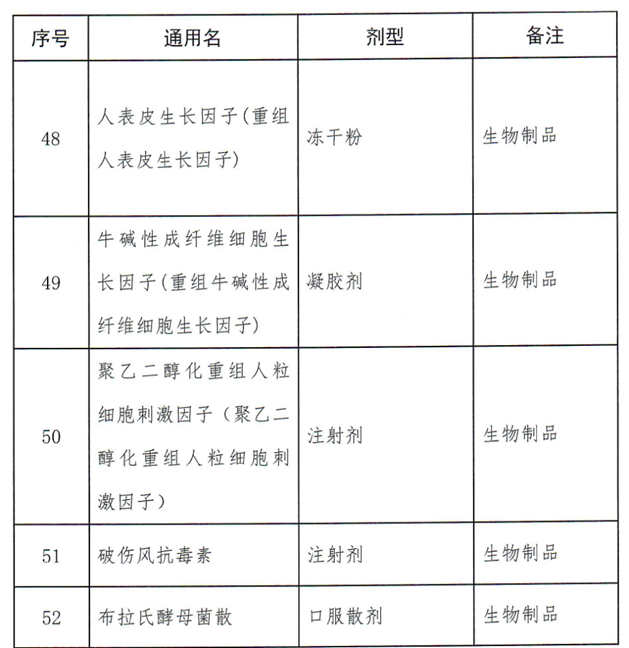

同時,本次文件的附件還初步羅列了可能涉及的52個品種的報量名單,其中包括32個化學(xué)藥品、10個中成藥、10個生物制品(詳見文末表格)。這些產(chǎn)品,既有跨國藥企的品牌產(chǎn)品,也有不少國內(nèi)企業(yè)的“黃金單品”。

目前,這些品種是否將被納入新一批浙江集采,尚有待正式版本的采購文件確認(rèn),但結(jié)合去年浙江省藥械采購平臺公布的“2021年入庫金額排名前200的藥品及其對應(yīng)廠家信息”資料來看,生長激素、結(jié)構(gòu)脂肪乳(C6-24)、洛索洛芬、人促紅素、生血寶合劑、百令片等臨床大品種,顯然已經(jīng)成為未來省級采購聚焦的重點(diǎn)品種。對于企業(yè)而言,“大單品”策略或?qū)⒂瓉硎袌鰶_擊。

“450個”集采品種擴(kuò)容

資本市場聞風(fēng)而動

2023年1月12日,在京召開的全國醫(yī)療保障工作會議,將“持續(xù)擠壓藥品耗材虛高價格水分”納入2023年醫(yī)保工作,開展新批次國家組織藥品和高值醫(yī)用耗材集采,擴(kuò)大地方集采覆蓋品種,實(shí)現(xiàn)國家和省級集采藥品數(shù)合計達(dá)到450個,已經(jīng)成為國家和省級集采進(jìn)一步深化的重點(diǎn)目標(biāo)。

相比2022年350個的要求,預(yù)計超過100個藥品將在2023年被首次納入集采,在品種“擴(kuò)面”的背景之下,臨床用量大、使用金額高的大品種,勢必將迎來更大的市場競爭和降價壓力。

隨著醫(yī)保支付制度改革“騰籠換鳥”深入推進(jìn),集采工作深化,集采品種數(shù)量不斷擴(kuò)大,醫(yī)藥行業(yè)和資本市場對于“大品種”在終端用藥結(jié)構(gòu)變化不無擔(dān)憂。

受集采消息影響最為明顯的產(chǎn)品,非生長激素莫屬。

生長激素主要分為粉針、短效水針及長效水針三種類別。米內(nèi)網(wǎng)數(shù)據(jù)顯示,重組人生長激素注射液在2020年中國公立醫(yī)療機(jī)構(gòu)終端的銷售額接近40億元,長春金賽藥業(yè)占比高達(dá)99.96%。因毛利潤高,市場地位穩(wěn)固,長春高新此前一度被稱為“激素茅”或是“東北藥茅”。

然而,每次業(yè)界傳聞生長激素要被納入集采,長春高新的股價都大受打擊。近2年時間,長春高新已經(jīng)經(jīng)歷了6次閃崩。

對于本次行業(yè)熱議的浙江新一輪集采,長春高新發(fā)布公告回應(yīng)指出,公司近期關(guān)注到浙江集采的相關(guān)傳聞,截至目前,公司尚未接到有關(guān)浙江集采政策的通知文件。經(jīng)公司核實(shí),目前浙江集采政策具體實(shí)施文件尚未正式出臺。

長春高新表示,公司將通過對區(qū)域市場的充分分析,及時跟蹤政策情況并積極應(yīng)對,在充分總結(jié)前期經(jīng)驗(yàn)的基礎(chǔ)上,合理制訂、優(yōu)化應(yīng)對預(yù)案,為后續(xù)銷售渠道滲透的加速、實(shí)現(xiàn)以量換價目標(biāo)奠定基礎(chǔ)。未來公司若收到相關(guān)集采通知,將及時履行信息披露義務(wù)。

事實(shí)上,生長激素集采工作已經(jīng)開始推進(jìn)。早在去年1月19日,廣東省藥品交易中心官網(wǎng)發(fā)布的《廣東聯(lián)盟雙氯芬酸等藥品集中帶量采購文件》顯示,包括金賽藥業(yè)、安科生物等6家企業(yè)在內(nèi)的20款重組人生長激素被納入集采目錄。在廣東聯(lián)盟集采中,粉針劑型和水針劑型不分組競價,從申報最高限價和產(chǎn)品掛網(wǎng)價來看,粉針的降幅在10%左右,水針降幅在70%左右。巨幅的降價也讓金賽藥業(yè)、安科生物放棄投標(biāo)水針。

就在本次浙江新一輪集采消息釋放以來,投資者已經(jīng)紛紛用腳投票,長春高新的股價呈現(xiàn)出一路走跌的趨勢。

行業(yè)觀點(diǎn)分析認(rèn)為,隨著藥品和高值醫(yī)用耗材集中帶量采購改革不斷推進(jìn),“國家和省級集采藥品數(shù)合計達(dá)到450個”將成為各地招采的目標(biāo),骨科耗材、心臟支架、種植牙等原本并不在醫(yī)保范圍內(nèi)藥品耗材也被納入集采,生長激素納入集采很可能只是或早或晚的時間問題。

集采來勢洶洶

“大單品”走向何方?

2021年7月,浙江省醫(yī)保局官網(wǎng)發(fā)布了《關(guān)于印發(fā)浙江省藥品醫(yī)用耗材集中帶量采購暫行辦法的通知》,明確了一些藥械帶量采購的一些基本原則。其中,關(guān)于擬中選原則,浙江省明確,藥品集中帶量采購?fù)ㄟ^質(zhì)量和價格競爭,根據(jù)有效報價(按差比價規(guī)則折算后的“單位申報價”)、報價降幅或綜合評分等產(chǎn)生中選企業(yè)和中選價格,具體方式在采購文件中明確。

除了長春高新,同樣因本次浙江集采行業(yè)消息而發(fā)生股價波動的還有康辰藥業(yè)。

康辰藥業(yè)目前擁有兩款上市產(chǎn)品,分別是血凝酶藥物“蘇靈”和降鈣素藥物“密蓋息”。“密蓋息”產(chǎn)品是含有活性鮭魚降鈣素的骨質(zhì)疏松及急性骨丟失治療藥物,含注射劑和鼻噴劑兩種劑型,為諾華研發(fā)的原研藥??党剿帢I(yè)于2020年以現(xiàn)金形式收購密蓋息資產(chǎn),密蓋息也逐漸成為了康辰藥業(yè)主要業(yè)績增長點(diǎn)之一。

根據(jù)浙江第四批集采藥品相關(guān)的信息,其中第13項、15項分別為鮭降鈣素注射劑、鮭降鈣素吸入劑,有投資者對康辰藥業(yè)核心產(chǎn)品是否進(jìn)入集采表示關(guān)心。

康辰藥業(yè)在互動平臺表示,浙江省集采為地方性、單省份政策,“密蓋息”浙江地區(qū)的營業(yè)收入占據(jù)“密蓋息”總營業(yè)收入比例為8%-9%,公司持有康辰生物的股權(quán)73.7%,目前“密蓋息”浙江地區(qū)的營業(yè)收入占據(jù)公司總營業(yè)收入不到3%,即使“密蓋息”進(jìn)入浙江省集采,集采對“密蓋息”銷售影響無論是有利或不利,均對公司的營業(yè)收入不構(gòu)成重大影響。

除了資本市場的應(yīng)聲而動,醫(yī)藥行業(yè)對于本次集采的關(guān)注點(diǎn)還聚焦在品種本身。根據(jù)目前披露的浙江第四批集采相關(guān)信息,涉及的產(chǎn)品不少都是各個企業(yè)的核心“大品種”。

值得一提的是,多種維生素(12)由衛(wèi)信康研發(fā),該產(chǎn)品是國內(nèi)首仿、國產(chǎn)獨(dú)家品種。衛(wèi)信康在其2022年年報中提到,該產(chǎn)品多年來在同類產(chǎn)品市場中均保持在80%以上的市場份額,目前已完成30個省級行政區(qū)域的中標(biāo)/掛網(wǎng)。

此外,本次藥品目錄中的復(fù)方丹參滴丸、麝香保心丸等,也是臨床常用的獨(dú)家“大品種”。

早在浙江省藥械采購中心官網(wǎng)發(fā)布的2021年藥品入庫金額排名情況通報中,前200名產(chǎn)品相關(guān)情況就已經(jīng)引發(fā)了市場熱議,其中雙環(huán)醇、多糖鐵復(fù)合物、多種微量元素、阿司匹林、結(jié)構(gòu)脂肪乳(C6-24),生血寶合劑、百令片、人促紅素[重組人促紅素(CHO細(xì)胞)]等產(chǎn)品,由于臨床用量大、采購金額高,已經(jīng)得到藥品采購部門的重點(diǎn)關(guān)注。

對比這份排名名單來看,本次浙江新一輪集采可能涉及的產(chǎn)品,與上述名單產(chǎn)品多有重疊。業(yè)內(nèi)人士指出,藥品的生命周期很長,這也讓部分企業(yè)圍繞獨(dú)家品種打造“大單品”策略能夠獲得成功;但面對集采的降價壓力,獨(dú)家大品種雖然在“以價換量”的博弈中具備一定的優(yōu)勢,但依然有可能導(dǎo)致這些產(chǎn)品的銷量和市場規(guī)模發(fā)生萎縮,藥企如何有效地整合區(qū)域優(yōu)勢資源,已經(jīng)成為當(dāng)下的重要課題。