近期,新型口服降糖藥DPP-4抑制劑國(guó)內(nèi)新藥研發(fā)迎來好消息:海思科的HSK7653片以及石藥集團(tuán)的普盧格列汀片已完成兩項(xiàng)Ⅲ期臨床試驗(yàn),達(dá)到預(yù)設(shè)終點(diǎn),報(bào)產(chǎn)在即。近幾年,國(guó)內(nèi)DPP-4抑制劑銷售快速增長(zhǎng),2021年在三大終端6大市場(chǎng)(統(tǒng)計(jì)范圍見文末)整體規(guī)模已超過40億元,2022年一季度在重點(diǎn)省市公立醫(yī)院終端糖尿病用藥市場(chǎng)的占比再次達(dá)到10%以上。隨著國(guó)產(chǎn)品牌不斷推陳出新,這類口服降糖藥的格局即將巨變。

市場(chǎng)占比超過10%!奧賽康成國(guó)產(chǎn)龍頭,正大天晴暴漲53倍

DPP-4抑制劑是治療2型糖尿病的藥物,通過阻止DPP-4分解GLP-1,進(jìn)而提高GLP-1的水平,發(fā)揮控制血糖的作用。DPP-4抑制劑憑借其對(duì)體質(zhì)量無影響、低血糖發(fā)生率低、可口服等顯著特點(diǎn),在國(guó)內(nèi)外臨床指南中逐步得到充分認(rèn)可,治療地位不斷提升,逐漸成為降糖藥物市場(chǎng)的主力之一,并占據(jù)了較大的市場(chǎng)份額。

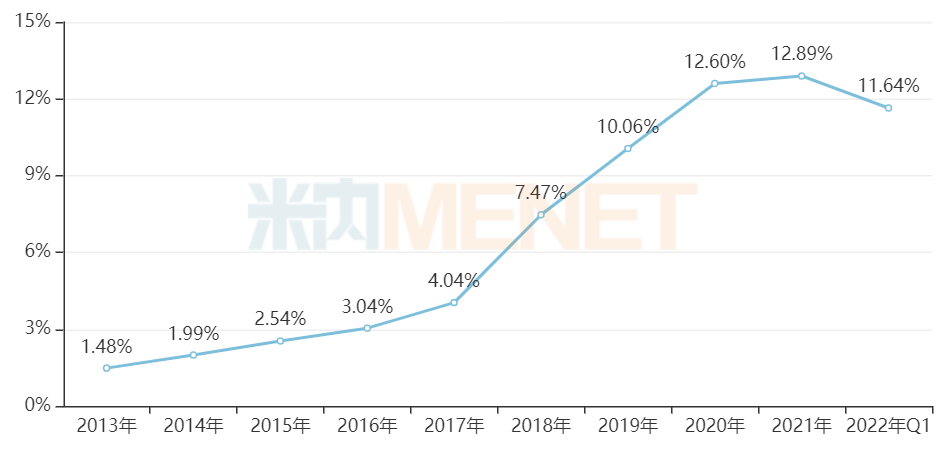

圖1:DPP-4抑制劑在重點(diǎn)省市公立醫(yī)院終端糖尿病用藥市場(chǎng)的份額變化

來源:米內(nèi)網(wǎng)重點(diǎn)省市公立醫(yī)院終端競(jìng)爭(zhēng)格局

米內(nèi)網(wǎng)最新公布的2022年一季度重點(diǎn)省市公立醫(yī)院終端數(shù)據(jù)顯示,2019年起DPP-4抑制劑(全文均不含復(fù)方制劑)在糖尿病用藥市場(chǎng)的占比就超過10%,并逐年穩(wěn)步上漲,2020年第三批國(guó)采、2021年第五批國(guó)采各納入了一個(gè)品種,在降價(jià)潮的影響下,2022年一季度占比回落至11.64%。

DPP-4抑制劑在國(guó)內(nèi)市場(chǎng)可分為三個(gè)發(fā)展階段:2019年以前是跨國(guó)藥企壟斷的時(shí)代;2019年奧賽康的沙格列汀片成為首個(gè)獲批的國(guó)產(chǎn)DPP-4抑制劑,隨后國(guó)產(chǎn)仿制藥進(jìn)入爆發(fā)時(shí)代;2022年或2023年以后,該類降糖藥將進(jìn)入國(guó)產(chǎn)1類新藥井噴時(shí)代。

表1:重點(diǎn)省市公立醫(yī)院終端糖尿病用藥市場(chǎng)DPP-4抑制劑TOP5企業(yè)變化情況

來源:米內(nèi)網(wǎng)重點(diǎn)省市公立醫(yī)院終端競(jìng)爭(zhēng)格局

2006年默沙東的西格列汀作為全球第一個(gè)DPP-4抑制劑成功上市,開啟了新一代口服降糖藥的征程,原研的磷酸西格列汀片于2009年成功進(jìn)入國(guó)內(nèi)市場(chǎng),為國(guó)內(nèi)降糖藥市場(chǎng)開啟了新篇章。隨后,阿斯利康的沙格列汀片(2011年)、諾華的維格列汀片(2011年)、勃林格殷格翰的利格列汀片(2013年)、武田藥品的苯甲酸阿格列汀片(2013年)陸續(xù)獲批進(jìn)口,跨國(guó)藥企壟斷了國(guó)內(nèi)DPP-4抑制劑市場(chǎng)。2021年8月田邊三菱開發(fā)的氫溴酸替格列汀片獲批進(jìn)口,外企對(duì)于國(guó)內(nèi)糖尿病用藥市場(chǎng)的爭(zhēng)奪依然激烈。

2019年江蘇奧賽康藥業(yè)的沙格列汀片獲批首仿,成為了國(guó)內(nèi)首個(gè)DPP-4抑制劑仿制藥,打破了跨國(guó)藥企的壟斷局面。該產(chǎn)品上市后,在重點(diǎn)省市公立醫(yī)院終端銷售額飛漲,2020-2021年增速分別為2077%、259%,2022年一季度也有339%的增長(zhǎng),助力企業(yè)排名直接沖上TOP4。

齊魯制藥在2019年拿下維格列汀片,2021年再拿下沙格列汀片。得益于這兩個(gè)產(chǎn)品的快速增長(zhǎng),公司2021年排名升至TOP6,2022年一季度也有255%的增速,排名保持不變。2022年7月,齊魯制藥(海南)的磷酸西格列汀片獲批,公司在DPP-4抑制劑市場(chǎng)的產(chǎn)品矩陣更加強(qiáng)大。

正大天晴藥業(yè)集團(tuán)在2020年拿下了磷酸西格列汀片和沙格列汀片的生產(chǎn)批文。公司的沙格列汀片2022年一季度在重點(diǎn)省市公立醫(yī)院終端銷售額增速高達(dá)5300%,助力公司排名升至TOP7。

江蘇豪森藥業(yè)集團(tuán)2019年獲批了維格列汀片,2020年拿下了沙格列汀片。兩大產(chǎn)品漲勢(shì)明顯,公司2022年一季度公司整體增速為511%,排名升至TOP8。

73個(gè)仿制藥點(diǎn)燃市場(chǎng)激情,集采推動(dòng)國(guó)產(chǎn)品牌崛起

米內(nèi)網(wǎng)數(shù)據(jù)顯示,自2019年起國(guó)產(chǎn)DPP-4抑制劑陸續(xù)獲批,2020年和2021年是獲批的井噴期,目前已獲批的國(guó)產(chǎn)DPP-4抑制劑批文數(shù)量為73個(gè),涉及6大產(chǎn)品。

表2:目前已獲批的國(guó)產(chǎn)DPP-4抑制劑

來源:米內(nèi)網(wǎng)MID藥品索引綜合數(shù)據(jù)庫(kù)

從企業(yè)來看,東陽(yáng)光藥有磷酸西格列汀片、苯甲酸阿格列汀片、利格列汀片;齊魯(含海南公司)有磷酸西格列汀片、沙格列汀片、維格列汀片;石藥歐意有苯甲酸阿格列汀片、磷酸西格列汀片、利格列汀片;科倫有磷酸西格列汀片、利格列汀片、琥珀酸曲格列汀片,4家國(guó)內(nèi)藥企的產(chǎn)品矩陣目前較為豐富。

圖2:琥珀酸曲格列汀片的批文情況

來源:米內(nèi)網(wǎng)新版數(shù)據(jù)庫(kù)

科倫的琥珀酸曲格列汀片目前為國(guó)產(chǎn)獨(dú)家,今年3月獲批,該產(chǎn)品是一款長(zhǎng)效的DPP-4抑制劑,每周給藥一次即可。原研藥暫未進(jìn)入國(guó)內(nèi)市場(chǎng),科倫的市場(chǎng)潛力可期。

表3:國(guó)采中標(biāo)的DPP-4抑制劑

來源:米內(nèi)網(wǎng)中國(guó)中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局

第三批和第五批國(guó)采分別納入了維格列汀片和沙格列汀片,第三批執(zhí)行時(shí)間是2020年四季度,而第五批執(zhí)行時(shí)間是2021年四季度。

2019年以前維格列汀片僅有進(jìn)口藥獲批,諾華獨(dú)占市場(chǎng)。2019年3月豪森拿下國(guó)內(nèi)首仿,截至目前已有國(guó)產(chǎn)批文18個(gè),涉及國(guó)內(nèi)藥企18家。第三批國(guó)采有6家國(guó)內(nèi)藥企中標(biāo),諾華失標(biāo)后2021年在中國(guó)城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡(jiǎn)稱中國(guó)公立醫(yī)療機(jī)構(gòu))終端的市場(chǎng)份額僅剩34%左右,而6家中標(biāo)企業(yè)合計(jì)拿下了65%以上的市場(chǎng)份額。

前文提到,奧賽康在2019年拿下沙格列汀片的國(guó)內(nèi)首仿,打破了阿斯利康的壟斷局面,截至目前已有國(guó)產(chǎn)批文9個(gè),涉及國(guó)內(nèi)藥企5家。2020-2021年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端,奧賽康以6675%、230%的增速快速成長(zhǎng),已成為阿斯利康最強(qiáng)對(duì)手。第五批國(guó)采4家國(guó)內(nèi)藥企中標(biāo),待完整的執(zhí)行期過后,國(guó)產(chǎn)品牌掌控市場(chǎng)的局面有望達(dá)成。

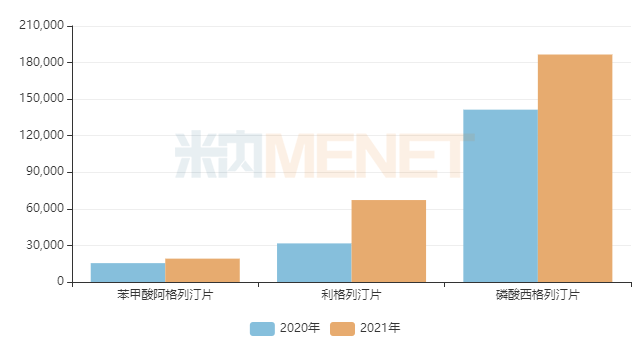

圖3:過評(píng)企業(yè)超過3家暫未納入國(guó)采的產(chǎn)品銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國(guó)中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局

截至目前,過評(píng)企業(yè)數(shù)量超過3家且暫未納入國(guó)采的DPP-4抑制劑有苯甲酸阿格列汀片、利格列汀片以及磷酸西格列汀片。

近日,國(guó)家知識(shí)產(chǎn)權(quán)局判定東陽(yáng)光藥侵犯了勃林格殷格翰保護(hù)利格列汀化合物的一項(xiàng)專利,東陽(yáng)光被責(zé)令停止生產(chǎn)和銷售利格列汀仿制藥,最新資料顯示,苯甲酸阿格列汀片的專利到期時(shí)間為2024年,涉及專利問題的產(chǎn)品,納入第八批國(guó)采的概率不大。

前段時(shí)間,甘李藥業(yè)、華東醫(yī)藥等上市藥企在回復(fù)投資者提問時(shí)均表示,磷酸西格列汀片的原研藥專利于2022年7月到期。目前已有14家拿下了磷酸西格列汀片的生產(chǎn)批文,若順利坐上國(guó)采快車,將引發(fā)市場(chǎng)巨變。

恒瑞領(lǐng)軍1類新藥,石藥、海思科報(bào)產(chǎn)在即,苑東備受關(guān)注

DPP-4抑制劑有良好的血糖控制、低血糖發(fā)生風(fēng)險(xiǎn)小、不影響體重等優(yōu)勢(shì),老年患者使用較為安全,隨著國(guó)內(nèi)老齡化進(jìn)程不斷推進(jìn),臨床需求也在不斷增大。

而由于原研藥專利等問題的影響,目前市場(chǎng)上銷售的DPP-4抑制劑并不算太多,國(guó)內(nèi)藥企鉚足干勁等待“開閘”的同時(shí),也積極著手布局1類新藥,變被動(dòng)為主動(dòng)。

圖4:目前報(bào)產(chǎn)并在審的DPP-4抑制劑國(guó)產(chǎn)1類新藥

來源:米內(nèi)網(wǎng)新版數(shù)據(jù)庫(kù)

恒瑞在十多年前就開始布局糖尿病用藥,早前公司已拿下鹽酸二甲雙胍緩釋片、羅格列酮片等多個(gè)口服降糖藥,但銷售情況并不突出。2021年年底,公司的脯氨酸恒格列凈片獲批,該產(chǎn)品是首個(gè)國(guó)產(chǎn)創(chuàng)新SGLT2抑制劑,同時(shí)標(biāo)志著恒瑞在國(guó)內(nèi)糖尿病用藥市場(chǎng)開啟新篇章,據(jù)悉該產(chǎn)品在今年5月已在國(guó)內(nèi)正式商業(yè)上市。

磷酸瑞格列汀片是恒瑞第二個(gè)報(bào)產(chǎn)的口服降糖藥1類新藥,據(jù)介紹其結(jié)構(gòu)與西格列汀相似,與脯氨酸恒格列凈片同樣在2020年9月提交上市申請(qǐng),今年年底前獲批的概率依然較大。若順利獲批,該新藥有望成為首個(gè)國(guó)產(chǎn)創(chuàng)新DPP-4抑制劑,助力恒瑞在糖尿病用藥市場(chǎng)大展拳腳。

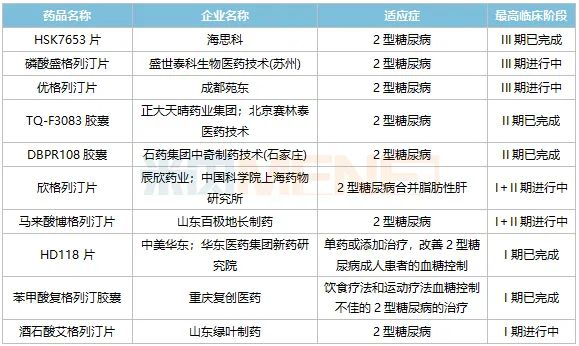

表4:正在開展臨床的部分DPP-4抑制劑國(guó)產(chǎn)1類新藥

來源:米內(nèi)網(wǎng)中國(guó)藥品臨床試驗(yàn)公示庫(kù)

8月22日,石藥集團(tuán)發(fā)布公告稱,公司的1類新藥普盧格列汀片(DBPR108片)用于2型糖尿病治療的兩個(gè)關(guān)鍵臨床試驗(yàn)均達(dá)到預(yù)設(shè)終點(diǎn),集團(tuán)將向NMPA提交上市前溝通交流的申請(qǐng),報(bào)產(chǎn)在即,而DBPR108膠囊目前的II期臨床也已經(jīng)完成,進(jìn)展順利。石藥集團(tuán)在糖尿病用藥持續(xù)耕耘,2020年以前拿下了阿卡波糖片、鹽酸二甲雙胍緩釋片、鹽酸二甲雙胍片等多個(gè)口服降糖藥的批文,其中鹽酸二甲雙胍緩釋片2021年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端銷售額也超過了1億元,2021年再拿下苯甲酸阿格列汀片、利格列汀片、磷酸西格列汀片,為公司的糖尿病用藥產(chǎn)品矩陣增添重磅成員。

8月25日,海思科發(fā)布公告稱,公司的1類新藥HSK7653片已完成兩項(xiàng)Ⅲ期臨床試驗(yàn),達(dá)到預(yù)設(shè)終點(diǎn),公司將按相關(guān)規(guī)定盡快向NMPA提交上市申請(qǐng)。若HSK7653片成功獲批上市,將成為全球首個(gè)降糖藥的雙周制劑,海思科目前已上市的產(chǎn)品暫未涉及糖尿病用藥。

此外,優(yōu)格列汀片和磷酸盛格列汀片目前正在進(jìn)行III期臨床。苑東的優(yōu)格列汀片是一款周制劑,半衰期長(zhǎng),服用7天后其DPP-4抑制率仍可達(dá)到80%,公司曾對(duì)外表示,預(yù)計(jì)該產(chǎn)品最快在2024年底能獲批上市。

來源:米內(nèi)網(wǎng)數(shù)據(jù)庫(kù)、公司公告等注:米內(nèi)網(wǎng)《中國(guó)公立醫(yī)療機(jī)構(gòu)終端競(jìng)爭(zhēng)格局》,統(tǒng)計(jì)范圍是:中國(guó)城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營(yíng)醫(yī)院、私人診所、村衛(wèi)生室;米內(nèi)網(wǎng)重點(diǎn)省市公立醫(yī)院化學(xué)藥終端競(jìng)爭(zhēng)格局?jǐn)?shù)據(jù)庫(kù)是以20+省市,近700家樣本省市公立醫(yī)院的化學(xué)藥采購(gòu)數(shù)據(jù)為基礎(chǔ),對(duì)化學(xué)藥全品類進(jìn)行連續(xù)監(jiān)測(cè)的樣本省市樣本醫(yī)院數(shù)據(jù)庫(kù);上述銷售額以產(chǎn)品在終端的平均零售價(jià)計(jì)算。數(shù)據(jù)統(tǒng)計(jì)截至8月31日,如有疏漏,歡迎指正!