作為特殊的農(nóng)副產(chǎn)品,中藥材生產(chǎn)與勞力成本密切相關(guān)。2020年以來,中藥材價(jià)格普漲帶動(dòng)了全國(guó)中藥材生產(chǎn)熱度反彈;但與此同時(shí),農(nóng)村的勞力成本也逐年提高。生產(chǎn)過熱和勞力成本上升的博弈,會(huì)對(duì)中藥材價(jià)格造成哪些影響?

一、鄉(xiāng)村振興戰(zhàn)略下,勞動(dòng)力回流與勞力成本同步增加

在國(guó)家鄉(xiāng)村振興戰(zhàn)略大力推動(dòng)下,過去傳統(tǒng)意義上的“農(nóng)民工”、“進(jìn)城務(wù)工人員”回流農(nóng)村的力度正在加大。

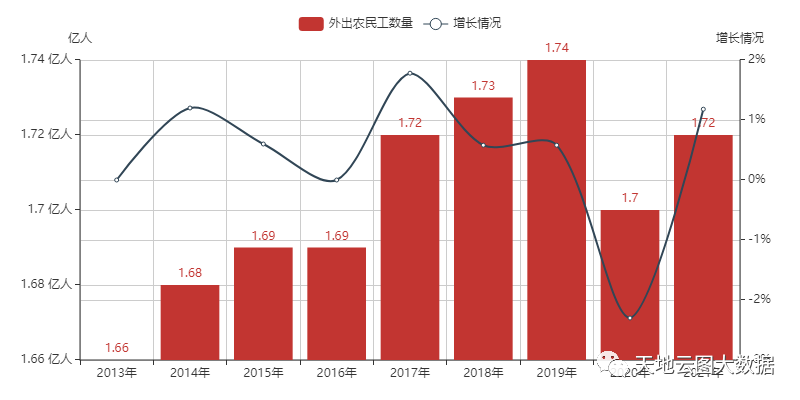

圖1:2013-2021年我國(guó)外出農(nóng)民工規(guī)模(來源:國(guó)家統(tǒng)計(jì)局)

如圖1,國(guó)家統(tǒng)計(jì)局發(fā)布的數(shù)據(jù)顯示,隨著鄉(xiāng)村振興戰(zhàn)略落地實(shí)行,農(nóng)村居民收入顯著增加,2020年之后外出農(nóng)民工數(shù)量明顯下降。2020年外出農(nóng)民工數(shù)量為1.70億人,與2019年相比減少2.30%;2021年,我國(guó)外出農(nóng)民工數(shù)量1.72億人,與2017年持平;與2019年相比減少1.62%。

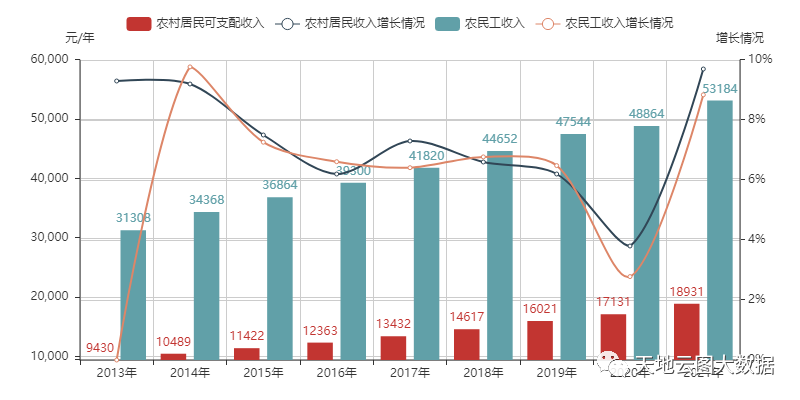

圖2:2013-2021年我國(guó)農(nóng)民工年收入(來源:國(guó)家統(tǒng)計(jì)局)

從農(nóng)民工收入看:2017年之后,農(nóng)民工收入穩(wěn)健增長(zhǎng)。2013-2021年,農(nóng)民工收入實(shí)現(xiàn)3次大的突破,在2013年、2017年和2021年,年收入分別突破3萬元、4萬元和5萬元。2020年,農(nóng)民工年收入達(dá)到48864元,相比2019年增長(zhǎng)2.78%;2021年,年收入達(dá)到53184元,同比2020年增長(zhǎng)8.84%。

從農(nóng)村居民可支配收入看:2014年后,農(nóng)村居民可支配收入持續(xù)增長(zhǎng)。2014年,農(nóng)村居民可支配收入超1萬元;2021年與2013年對(duì)比,農(nóng)村居民可支配收入翻倍。2020年,農(nóng)村居民可支配收入達(dá)到了17131元,相比2019年增長(zhǎng)3.8%;2021年,農(nóng)村居民可支配收入達(dá)到了18931元,相比2020年增長(zhǎng)9.7%。

上述數(shù)據(jù)表明,農(nóng)村勞動(dòng)力的回流是以收入增長(zhǎng)為背景的——也就是說,雖然從事三農(nóng)產(chǎn)業(yè)的勞動(dòng)力增加,但整體勞力成本保持上升趨勢(shì)。

二、中藥材生產(chǎn)成為當(dāng)前農(nóng)村特色經(jīng)濟(jì)的重點(diǎn)產(chǎn)業(yè)

圖3:2012-2022年中藥材綜合200指數(shù)波動(dòng)(來源:中藥材天地網(wǎng))

從綜合200指數(shù)看:近4年以來,中藥材原料出現(xiàn)普漲情況,綜合200指數(shù)不斷持續(xù)走高。綜合200指數(shù)從2019最低的2161.57點(diǎn)增長(zhǎng)至2022最高的2736.66點(diǎn),漲幅26.61%。

2019年之前,因中藥原料價(jià)格低迷,中藥材各產(chǎn)區(qū)生產(chǎn)不斷調(diào)減,加上社會(huì)庫(kù)存得到良好消化,為接下來的行情高漲奠定了基礎(chǔ)。

2019年之后,一方面受到新冠疫情影響,中藥的社會(huì)需求量急劇攀升,庫(kù)存消耗加快,推動(dòng)行情穩(wěn)步上漲;另一方面,新冠疫情使得中藥原料生產(chǎn)受到一定程度的阻礙,加之連續(xù)多年的生產(chǎn)調(diào)減,原料供求矛盾凸顯;其三,外圍游資參與原料炒作,加快推動(dòng)原料價(jià)格不斷走高。

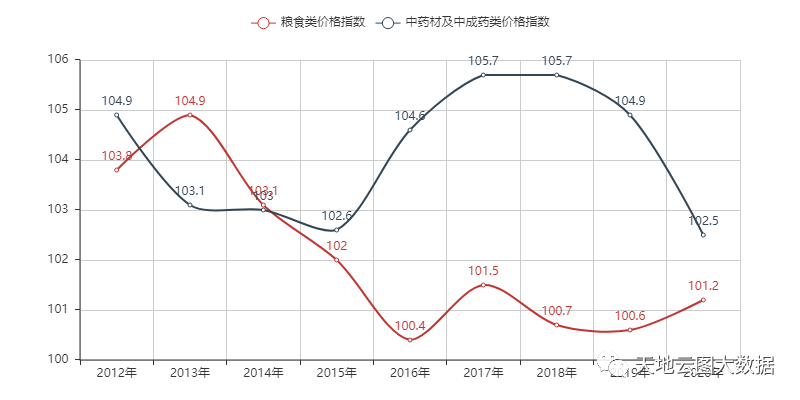

圖4:2012-2020我國(guó)糧食類價(jià)格指數(shù)和中藥材及中成藥品類價(jià)格指數(shù)變化(來源:國(guó)家統(tǒng)計(jì)局)

注:價(jià)格指數(shù)(上一年=100)

從品類價(jià)格指數(shù)看:2015年后,中藥材及中成藥類價(jià)格指數(shù)明顯高于糧食類價(jià)格指數(shù)。2016-2020年,糧食類價(jià)格指數(shù)在100-102點(diǎn)徘徊,振幅相對(duì)緩和;中藥材及中成藥類價(jià)格指數(shù)普遍在102-106點(diǎn)徘徊,振幅較大。

雖然糧食類指數(shù)增長(zhǎng)在一定程度上推動(dòng)了中藥及中成藥品類價(jià)格指數(shù)的增長(zhǎng),但是中藥原料的供求矛盾才是助推價(jià)格上漲的根本因素。也是在這一因素影響下,在保障基本的糧食生產(chǎn)情況下,中藥材的種植和生產(chǎn)熱情高漲。

三、收益高低與種植周期長(zhǎng)短是農(nóng)戶選擇品種的標(biāo)準(zhǔn)

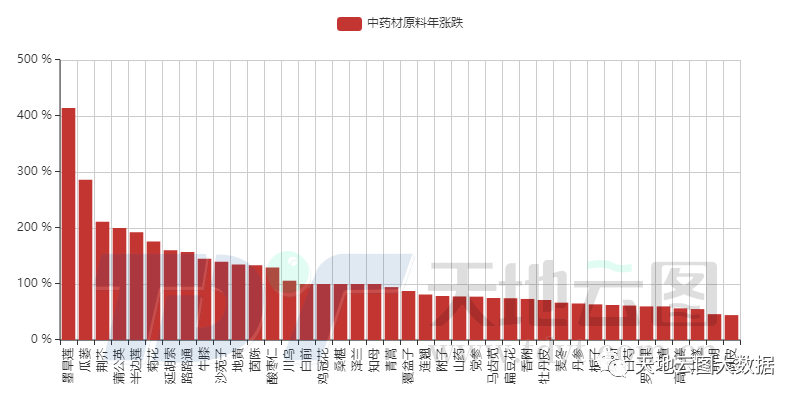

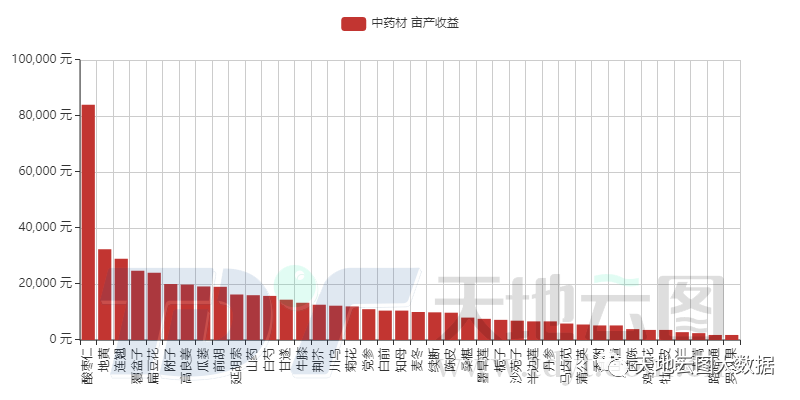

圖5:2021.07-2022.07中藥材原料年漲跌TOP40

圖6:2021.07-2022.07 中藥材原料年漲跌TOP40品種畝產(chǎn)收益

從年漲跌和畝產(chǎn)收益看:畝產(chǎn)收益超過萬元的品種占比較高,農(nóng)戶種植熱情高漲。截至2022年7月,年漲跌TOP40品種中,如圖5、圖6所示,畝產(chǎn)收益超過萬元的有酸棗仁、地黃、連翹、覆盆子、扁豆花、附子、高良姜、瓜蔞、麥冬等21個(gè),占比52.50%;畝產(chǎn)收益低于萬元的有續(xù)斷、陳皮、桑椹、墨旱蓮、梔子、沙苑子、半邊蓮、羅漢果等19個(gè),占比47.50%。

而同樣在2022年,我國(guó)青貯小麥、早秈稻、中晚秈稻和粳稻收購(gòu)收購(gòu)價(jià)分別為1500元/畝、1364元/畝、1419元/畝和1834元/畝??梢?,中藥材的畝產(chǎn)收益遠(yuǎn)高于糧食畝產(chǎn)收益,這是近兩年在保證糧食生產(chǎn)的基礎(chǔ)上,更多人愿意投入中藥材的種植和生產(chǎn)的原因所在。

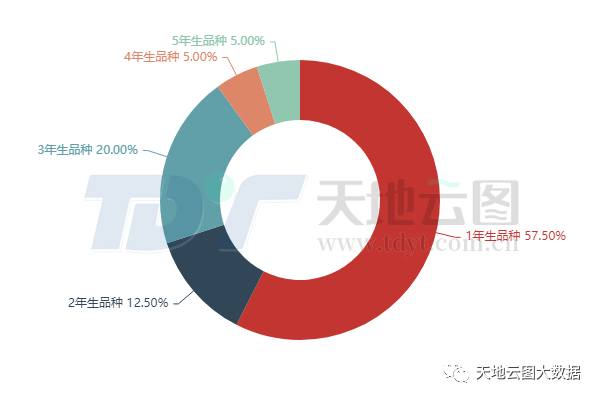

圖7:中藥材原料價(jià)格年漲跌TOP40品種生長(zhǎng)周期分布

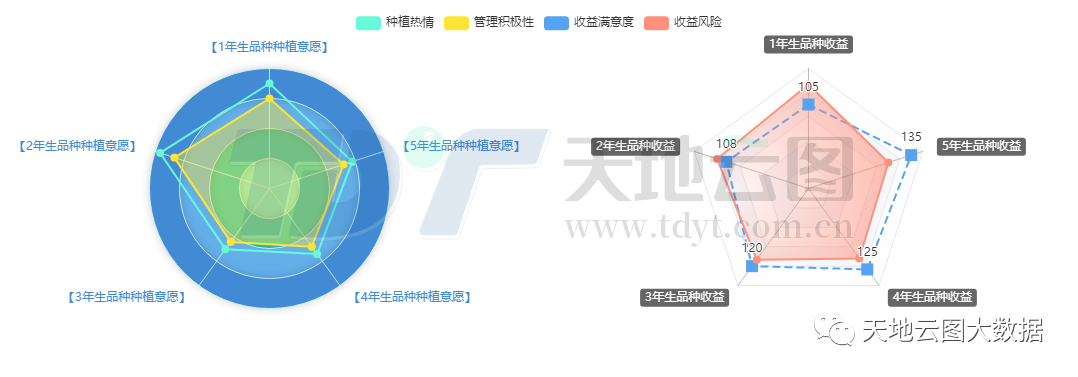

圖8:農(nóng)戶種植中藥材意愿與收益情況

從種植周期和收益看:種植周期短的品種,往往比較受種植戶青睞,但同時(shí)收益風(fēng)險(xiǎn)普遍較高。

如圖7、圖8所示,當(dāng)前農(nóng)戶對(duì)于品種種植的選擇往往傾向于生長(zhǎng)周期短,經(jīng)濟(jì)效益高的品種,如墨旱蓮、荊芥、半邊蓮、菊花、延胡索、路路通、牛膝、沙苑子、地黃、茵陳、川烏、白前、雞冠花、澤蘭、青蒿、覆盆子、附子、山藥、馬齒莧、扁豆花、麥冬、羅漢果、前胡、蒲公英、香附、丹參、續(xù)斷、甘遂等,但這些品種的種植優(yōu)勢(shì)往往又成為收益劣勢(shì),短時(shí)間內(nèi)擴(kuò)張明顯,在產(chǎn)新后往往迎來斷崖式跳水。

而像桑椹、知母、連翹、黨參、梔子、白芍、山楂、陳皮、牡丹皮、高良姜、瓜蔞、酸棗仁等種植周期偏長(zhǎng),抗風(fēng)險(xiǎn)系數(shù)相對(duì)較高,行情回落有一定的緩沖期。

四、未來5年中藥材生產(chǎn)風(fēng)險(xiǎn)加大

中藥材價(jià)格的連續(xù)上漲和庫(kù)存增加,意味著未來5年中藥材生產(chǎn)風(fēng)險(xiǎn)加大。因此建議如下:

1、不可盲目跟風(fēng),需要對(duì)相關(guān)中藥材行情做出預(yù)判 當(dāng)前國(guó)內(nèi)不少中藥材產(chǎn)區(qū)普遍存在只參照當(dāng)前價(jià)格來發(fā)展種植的現(xiàn)象,但這些品種種出來之后剛好趕上降價(jià)周期,種植戶往往血本無歸。如前幾年的瑪咖、重樓、白及、黑枸杞、鐵皮石斛等,近兩年的黃精、百合和半夏等。種植戶和合作社應(yīng)充分利用中藥材信息平臺(tái),對(duì)未來3-5年的中藥材銷路和價(jià)格趨勢(shì)做出預(yù)判,盡可能將風(fēng)險(xiǎn)系數(shù)降到最低。

2、地方政府和科研機(jī)構(gòu)應(yīng)提供充分的市場(chǎng)對(duì)接服務(wù) 對(duì)于有條件或者有相關(guān)扶貧政策的地區(qū),一方面應(yīng)積極為當(dāng)?shù)剞r(nóng)戶提供中藥材種植和生產(chǎn)相關(guān)知識(shí)的科普,積極引導(dǎo)當(dāng)?shù)剞r(nóng)戶科學(xué)、精準(zhǔn)生產(chǎn);另一方面,應(yīng)搭建產(chǎn)銷對(duì)接平臺(tái)或組織各種產(chǎn)品推介活動(dòng),引進(jìn)戰(zhàn)略合作伙伴,開展訂單農(nóng)業(yè),實(shí)現(xiàn)市場(chǎng)對(duì)接暢通。

3、加快原產(chǎn)地配套服務(wù)和能力建設(shè) 當(dāng)前,中藥生產(chǎn)企業(yè)和需求終端與原產(chǎn)地的對(duì)接加快,但各大中藥材產(chǎn)區(qū)的基地化建設(shè)、初加工能力、倉(cāng)儲(chǔ)物流體系、供應(yīng)鏈金融體系等配套服務(wù)嚴(yán)重缺失,讓企業(yè)走向產(chǎn)地困難重重,訂單農(nóng)業(yè)遲遲無法落地和推進(jìn)。如何加快原產(chǎn)地配套服務(wù)和能力建設(shè),將是產(chǎn)地政府和從業(yè)者必須面對(duì)的關(guān)鍵問題。