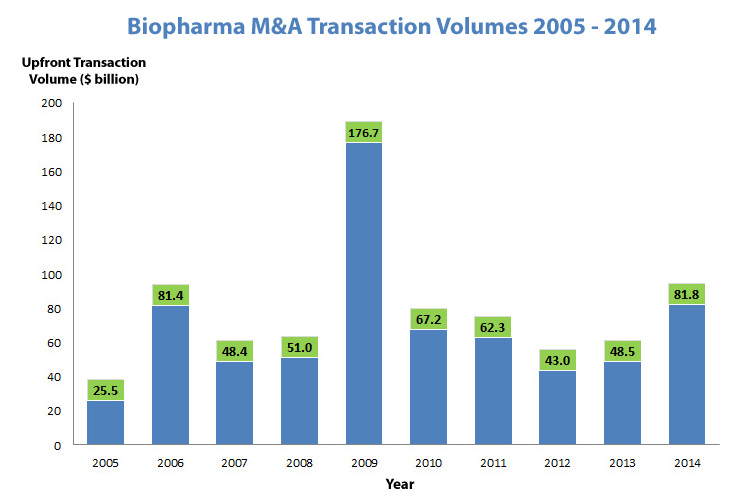

中國醫(yī)藥化工網(wǎng)11月3日訊 根據(jù)Dealogic數(shù)據(jù)顯示,截至2015年9月4日,美國共有302起生物技術(shù)與醫(yī)藥行業(yè)并購,總金額達(dá)2350億美元,而在2014年,這一數(shù)字是2020億美元?;厮莸?005、2006年,據(jù)HBM 醫(yī)藥/生物技術(shù)報告,這個數(shù)字還僅為255億美元和814億美元。

下圖是HBM醫(yī)藥/生物技術(shù)2005-2014年并購案報告

波士頓醫(yī)療咨詢顧問Harry Glorikian認(rèn)為,無論并購數(shù)量和金額怎么變化,這種并購的趨勢從未停止,并且已經(jīng)持續(xù)相當(dāng)長時間了。

藥企并購的關(guān)鍵驅(qū)動因素主要有以下五個方面:

一 收購創(chuàng)新

無論是以前還是現(xiàn)今,大型制藥公司收購較小型制藥公司或生物科技公司的關(guān)鍵原因是想獲取小公司的技術(shù)或是有前景的藥物,有時他們甚至可以獲得市售產(chǎn)品。

舉例來說,今年1月Shire以52億美元并購NPS制藥 (NPSP) ,除了獲得公司,Shire還獲得已在美上市而且正申請歐洲的治療短腸綜合征藥物Gattex,同時還有一款治療甲狀旁腺功能減退癥(HPT)的Natpara,該藥已經(jīng)獲得歐盟批準(zhǔn),在美國審核。從本質(zhì)上來講,Shire投資該公司為了更好的將NPS的產(chǎn)品推向全世界。

有些大藥企基本上不自己研發(fā),而是通過不斷的收購擁有潛力的在研和開發(fā)后期藥物的小公司,比如Valeant就是此中典范,今年到目前為止已經(jīng)收購了包括Sprout在內(nèi)的至少七家小公司,從2008年算的話已經(jīng)有100家以上。今年7月從Baxter分離出來的Baxalta CEO就直言,他們的經(jīng)營模式就是買入有前景的公司和技術(shù),類似于“輕研究,重開發(fā)”(small R,big D)的模式,主要依靠外部創(chuàng)新。

二 專利懸崖

隨著大量專利藥到期,市場逐漸被仿制藥占領(lǐng),美國的藥物支出占全球支出比從2006的41%下降至2014的31%,主要原因就是專利到期和增長放緩。

隨著化學(xué)藥和生物仿制藥市場不斷增長,幾筆最大手的交易應(yīng)運(yùn)而生,梯瓦制藥(Teva)今年7月27日以405億美元收購艾爾健(Allergan) 的仿制藥業(yè)務(wù),這筆收購預(yù)期將在2016年第一季度交割完成。

2015年9月3日,Lannett宣布以12.3億美元收購UCB下屬專注于仿制藥的子公司Kremers Urban Pharmaceuticals。

三 聚焦關(guān)鍵領(lǐng)域

一些并購案例中,企業(yè)試圖出售一些非核心業(yè)務(wù),反之亦然,公司也可能并購一些公司或業(yè)務(wù)以增強(qiáng)其核心單元。譬如今年一月末發(fā)生的,也許是最復(fù)雜、規(guī)模最大的重組并購案---GSK與諾華。在這筆交易中,GSK獲得諾華除流感疫苗外的所有疫苗業(yè)務(wù),同時諾華獲得GSK包含AKT抑制靶點(diǎn)管線在內(nèi)的腫瘤研發(fā)相關(guān)部門,同時雙方還成立了一個消費(fèi)者保健合資企業(yè)。

四 財務(wù)避稅

一個美國公司并購一個低稅率的海外公司后,重組后的公司就能將總部搬遷至海外享受低稅率待遇。

最著名的案例是2014年7月一筆幾乎要完成的交易:美國艾伯維(AbbVie)計劃以540億美金并購英國藥企Shire,最后被美國財政部頒布的新法案叫停。

另外比較有名的案例有2014年美國醫(yī)療科技公司美敦力(Medtronic)收購愛爾蘭企業(yè)柯惠(Covidien),2013年百利高(Perrigo) 收購愛爾蘭生物制藥企業(yè)Elan 。另一個稍復(fù)雜的案列是,美國賓夕法尼亞的邁蘭(Mylan)收購雅培制藥(Abbott Laboratories)美國市場以外的品牌藥及仿制藥業(yè)務(wù),然后組成一家屬地荷蘭阿姆斯特丹的公司Mylan N.V.,這筆交易使原來在美國應(yīng)繳納的25%稅率降至21%,未來3-5年內(nèi)還會降至百分之十幾。

五 賺錢牟利

每一個公開交易的上市公司的存在就是為了增長收入從而提升股價,每一個行業(yè)都在利用兼并重組獲得來提高收益。

最近美國的醫(yī)藥行業(yè)正面臨消費(fèi)者的強(qiáng)烈指責(zé)。美國目前是藥物市場中最容易賺錢的市場,但是一些昂貴的藥品正成為行業(yè)破壞者,受到公眾的譴責(zé),從而影響醫(yī)保政策環(huán)境。

譬如Gilead出售的兩個重磅丙肝藥物Harvoni和Sovaldi,一片1000美元或者8.5萬美元一個療程。但Gilead辯解稱高售價是為了彌補(bǔ)藥物研發(fā)的高投入和不可預(yù)測性。消費(fèi)者團(tuán)體為反駁進(jìn)行的研究發(fā)現(xiàn),絕大部分研究經(jīng)費(fèi)都發(fā)在并購公司上了。

另外兩個短期驅(qū)動因素

一個上面已經(jīng)提過,就是不確定的補(bǔ)貼與醫(yī)保環(huán)境。雖然美國現(xiàn)在的醫(yī)療保險較寬松,但難保不由績效薪酬模式向按服務(wù)付費(fèi)模式轉(zhuǎn)變。

另一方面是銀行貸款利率低,花錢代價少。

美國的銀行家們正鼓勵公司借貸,因?yàn)楝F(xiàn)在利率低,他們勸公司在利率的歷史性低點(diǎn)進(jìn)行并購,銀行家們說:“趕緊在利率提升之前完成并購,大膽去做吧!你能得到你想要的所有資源,投入會帶來巨大的回報,你不僅會得到投資者的好評還會增長收入。”而藥企的CEO們往往面臨巨大的創(chuàng)收壓力。

HBM 醫(yī)藥/生物技術(shù)數(shù)據(jù)顯示的2005年并購案金額是210億美元,另一統(tǒng)計結(jié)果是275億美元,無論哪個數(shù)據(jù),都僅僅是2015年金額2350億美元的十分之一。

下表列舉了2005年最大的15筆并購案:

來源:The PharmaLetter

這些并購案的驅(qū)動因素與當(dāng)今的并購案非常相似。

更多的改變

也許2005年與2015年真正的區(qū)別只有一個:即并購案發(fā)生的速度。推導(dǎo)并購的因素并未改變,仍然是為了強(qiáng)化市場地位或者是獲取技術(shù)與潛力產(chǎn)品或者是堅固仿制藥市場等等。

并購的驅(qū)動趨向于多因素,一次并購也許既能擴(kuò)充藥物管線,又能鞏固市場位置還能使企業(yè)更專注。

但是有一件事再清楚不過了——藥企并購已經(jīng)瘋狂,并且還遠(yuǎn)遠(yuǎn)沒有結(jié)束。

110102000668(1)號

110102000668(1)號